Class 12 Economics Chapter 3 মুদ্রা ও ব্যাংক ব্যবস্থা | Class 12 Economics Question Answer in Bengali to each chapter is provided in the list so that you can easily browse throughout different chapter AHSEC Board HS 2nd Year Economics Chapter 3 মুদ্রা ও ব্যাংক ব্যবস্থা Notes and select needs one.

Class 12 Economics Chapter 3 মুদ্রা ও ব্যাংক ব্যবস্থা

Also, you can read the SCERT book online in these sections Solutions by Expert Teachers as per SCERT (CBSE) Book guidelines. These solutions are part of SCERT All Subject Solutions. Here we have given AHSEC Board Bengali Medium Class 12 Economics Chapter 3 মুদ্রা ও ব্যাংক ব্যবস্থা Solutions for All Subject, You can practice these here.

মুদ্রা ও ব্যাংক ব্যবস্থা

Chapter: 3

ক – অংশ (সমষ্টিগত অর্থবিজ্ঞান)

অতি সংক্ষিপ্ত উত্তরধর্মী প্রশ্নোত্তরঃ

প্রশ্ন ১। বিনিময় প্রথা কী ?

উত্তরঃ মুদ্রার ক্রমবিকাশের প্রথম পর্যায় হল বিনিময় প্রথা। সামগ্রীর পরিবর্তে সামগ্রীর প্রত্যক্ষ বিনিময়ই হল বিনিময় প্রথা।

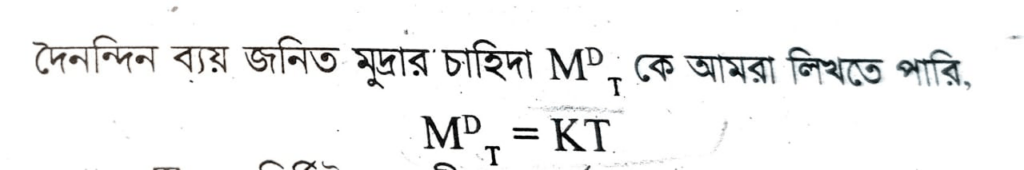

প্রশ্ন ২। মুদ্রার লেনদেনের চাহিদার সমীকরণ photo এর ডানদিকে থাকা T এর অর্থ কী ?

উত্তরঃ T এর অর্থ হল এক নির্দিষ্ট সময়সীমার মধ্যে নামিক লেনদেনের মোট মুদ্রামূল্য ।

প্রশ্ন ৩। মুদ্রার ‘প্রচলন গতিবেগ ’ বলতে কী বোঝ ?

উত্তরঃ এক নির্দিষ্ট সময়সীমার মধ্যে নির্দিষ্ট পরিমাণ মুদ্রা যতবার লেনদেন কার্য সম্পাদিত করে, সেটিই হল মুদ্রার প্রচলন গতি বেগ।

প্রশ্ন ৪। একজন লোক প্রতিমাসে 700 টাকা উপার্জন করে, তার গড় নগদ জমা নির্ণয় করো।

উত্তরঃ গড় নগদ জমা = 700/30

= 23.33 টাকা

প্রশ্ন ৫। কোনো ব্যক্তির মুদ্রার গড় লেনদেনের চাহিদা কী ?

উত্তরঃ সাধারণতঃ একজন ব্যক্তি বেতন বা মুনাফা মাসিক পায় কিন্তু দৈনিক আয়ের একটি অংশ খরচ হয়ে যায় । সুতরাং দৈনন্দিন লেনদেনের জন্য ব্যবহৃত গড় টাকাকে গড় লেনদেনের চাহিদা বলে।

প্রশ্ন ৬। সত্য না মিথ্যা লেখোঃ

মুদ্রার লেনদেনের চাহিদা একটি অর্থনীতির প্রকৃত আয় এবং এর গড় দামস্তরের সঙ্গে ধনাত্মকভাবে সম্পর্কযুক্ত।

উত্তরঃ সত্য।

প্রশ্ন ৭। তারল্য ফাদ অবস্থায় মুদ্রার কল্পনাপ্রসূত চাহিদার স্থিতিস্থাপকতা কী?

উত্তরঃ অসীম।

প্রশ্ন ৮। শুদ্ধ উত্তর বের করে শূন্যস্থান পূর্ণ করো।

মুদ্রার কল্পনাপ্রসূত চাহিদা বাজার সুদের হারের সঙ্গে __ (ধনাত্মকভাবে/ বিপরীত ভাবে) সম্পর্কিত

উত্তরঃ বিপরীত ভাবে।

প্রশ্ন ৯। শূন্যস্থান পূর্ণ করো।

যখন্ r = rmin হয়, তখন একটি অর্থনীতি________ ভিতরে থাকে।

উত্তরঃ নগদ স্পৃহার ফাঁদের / তারল্য ফাঁদের।

প্রশ্ন ১০। আধুনিক অর্থব্যবস্থায় মানুষ দুটি উদ্দেশ্যে নগদ অর্থ হাতে রাখে । একটি হল লেনদেনের অভিপ্রায় অন্যটি কী ?

উত্তরঃ কল্পনাপ্রসূত অভিপ্রায়।

প্রশ্ন ১১। কাগজী মুদ্রা প্রচলন করা ভারতবর্ষের মুদ্রা কর্তৃপক্ষের নাম কী ?

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক।

প্রশ্ন ১২। কী ধরনের মুদ্রার মুদ্রিত মূল্য নিহিত মূল্য থেকে বেশি ?

উত্তরঃ প্রতীক মুদ্রা / কাগজী মুদ্রা।

প্রশ্ন ১৩। ব্যাঙ্কের হার কী ?

উত্তরঃ কেন্দ্রীয় ব্যাঙ্ক ন্যূনতম যে বাট্টার হারে বিল ভাঙিয়ে অন্যান্য বাণিজ্যিক ব্যাঙ্কগুলিকে টাকা ঋণ দেয়, সেই হারকে ব্যাঙ্কের হার বলে।

প্রশ্ন ১৪। নগদ জমা অনুপাত কী ?

উত্তরঃ প্রত্যেক দেশেই আইনত বা প্রথাগত নিয়ম অনুসারে ব্যাঙ্কগুলিকে কেন্দ্রীয় ব্যাঙ্কের নিকট ওদের মোট আমানতের একটি নির্দিষ্ট অংশ জমা রাখতে হয়। তাকে নগদ জমা অনুপাত বলে।

প্রশ্ন ১৫। উচ্চ ক্ষমতাসম্পন্ন মুদ্রার সংজ্ঞা দাও।

উত্তরঃ মুদ্রার যোগানের যে অংশ দেশের কেন্দ্রীয় ব্যাংক প্রত্যক্ষভাবে নিয়ন্ত্রণ করে, সেই অংশটিকে উচ্চ ক্ষমতাসম্পন্ন মুদ্রা বলে বিবেচনা করা হয়।

প্রশ্ন ১৬। রিজার্ভ ব্যাংকে সংরক্ষণ রাখা বাণিজ্যিক ব্যাংকসমূহের জন্য ব্যয়বহুল কেন ?

উত্তরঃ বাণিজ্যিক ব্যাংকগুলোর আমানতের এক নির্দিষ্ট অংশ ভারতীয় রিজার্ভ ব্যাংকে জমা রাখার ফলে ব্যাংকগুলোর নগদ ব্যালেন্সের পরিমাণ হ্রাস পায় এবং তৎসঙ্গে তাদের ঋণ দেওয়ার ক্ষমতাও হ্রাস পায়। এইজন্য রিজার্ভ ব্যাংকে সংরক্ষণ রাখা বাণিজ্যিক ব্যাংকসমূহের জন্য ব্যয়বহুল।

প্রশ্ন ১৭। শূন্যস্থান পূর্ণ করো।

সকল সম্পদের মধ্যে _______ সর্বাপেক্ষা তরল , যার পরিমাণ গ্রহণযোগ্যতা থাকে।

উত্তরঃ অর্থ।

প্রশ্ন ১৮। সত্য না মিথ্যা লেখো।

মুদ্রা হিসাবের এক সুবিধাজনক একক।

উত্তরঃ সত্য।

প্রশ্ন ১৯। সত্য না মিথ্যা বলো।

মেয়াদী আমানত, যাকে বলা হয় সময় জমা (Time deposit), তার Maturity এর নির্দিষ্ট কাল থাকে না।

উত্তরঃ মিথ্যা।

প্রশ্ন ২০। একটি বাণিজ্যিক ব্যাংকের ধার গ্রহণের হার কী ?

উত্তরঃ বাণিজ্যিক ব্যাংক জনগণকে যে হারে ঋণ প্রদান করে, তাকে বাণিজ্যিক ব্যাংকের ধার গ্রহণের হার বলে।

প্রশ্ন ২১। RBI কেন বাণিজ্যিক ব্যাংকের সংরক্ষণ করে ?

উত্তরঃ বাণিজ্যিক ব্যাংকের ঋণ নিয়ন্ত্রণ করে ভারতীয় রিজার্ভ ব্যাংক অর্থের যোগান নিয়ন্ত্রণ করে। অর্থাৎ অর্থমূল্যের স্থিরতা আনার লক্ষ্যে ভারতীয় রিজার্ভ ব্যাংক বাণিজ্যিক ব্যাংক সংরক্ষণ করে।

প্রশ্ন ২২। বিধিবদ্ধ তারল্য অনুপাত কী ?

উত্তরঃ আইন অনুসারে, প্রত্যেক ব্যাংক নিজেদের আমানতের একটি অংশ কেন্দ্রীয় ব্যাংকের নিকট গচ্ছিত রাখে। এই অংশকে বিধিবদ্ধ তারল্য অনুপাত বলে।

প্রশ্ন ২৩। বাণিজ্যিক ব্যাংক কীভাবে কোন ব্যক্তির ঋণ লাভ করার যোগ্যতা নিরূপণ করে ?

উত্তরঃ একজন ব্যক্তির চালু সম্পদ এবং ঋণের বিপরীতে বন্ধক – এ দুটি মানদণ্ডের ওপর ভিত্তি করে বাণিজ্যিক ব্যাংক ঋণগ্রহীতাকে যাচাই করে।

প্রশ্ন ২৪। মুদ্রা বলতে কী বোঝ ?

উত্তরঃ মুদ্রা হল সকলের নিকট গ্রহণযোগ্য একটি বিনিময়ের মাধ্যম যার সাহায্যে যে কোন দ্রব্যের মূল্যের হিসাব রাখা যায় এবং মূল্য পরিমাপ করা যায়।

প্রশ্ন ২৫। শুদ্ধ অংশ বের করে শূন্যস্থানটি পূর্ণ করো।

ভারতীয় রিজার্ভ ব্যাংকে বাণিজ্যিক ব্যাংকের জমা রাখা অংশকে হয়। (সংরক্ষণ জমার অনুপাত/নগদ সংরক্ষণ অনুপাত/বিধিবদ্ধ তারল্য অনুপাত)

উত্তরঃ নগদ সংরক্ষণ অনুপাত।

প্রশ্ন ২৬। মুদ্রার ক্রয় ক্ষমতার অবনতি (deterioration) বলতে কী বোঝ ?

উত্তরঃ যখন একটি দেশে মুদ্রার মূল্য অবিরত হ্রাস পায়, তখন তাকে মুদ্রার ক্রয়ক্ষমতার অবনতি বলা হয়। মুদ্রাস্ফীতি হলে এরকম পরিস্থিতির সৃষ্টি হয়।

অতিরিক্ত প্রশ্নোত্তর

1. RBI- এর পূর্ণ রূপ লেখো।

উত্তরঃ Reserve Bank of India.

2. কেন্দ্রীয় ব্যাংকের একটি কার্য উল্লেখ করো।

উত্তরঃ নোট ছাপা করা।

3. বাণিজ্যিক ব্যাংকের একটি কার্য উল্লেখ করো।

উত্তরঃ জনসাধারণের ধন জমা রাখা।

4. অভাবের সামঞ্জস্যহীনতা মানে কী বোঝ ?

উত্তরঃ ক্রেতা এবং বিক্রেতার বিনিময়যোগ্য পারস্পরিক অভাব একই সময়ে উদ্ভব না হওয়া অবস্থাকে অভাবের সামঞ্জস্যহীনতা বলে।

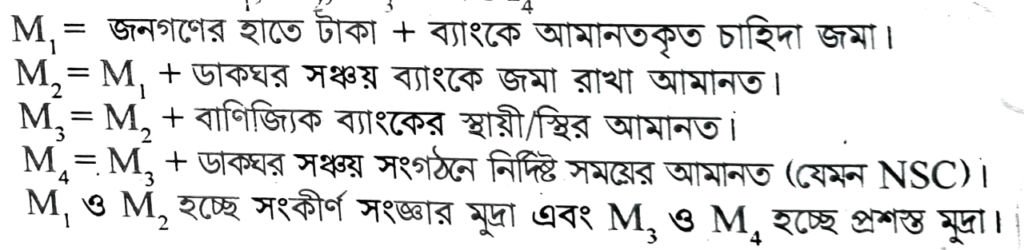

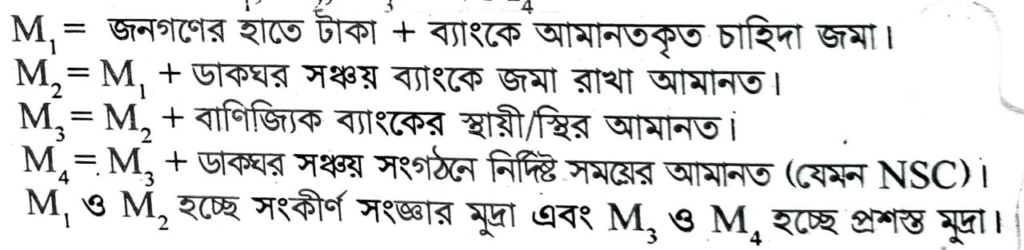

5. সামগ্রিক মুদ্রা গত সম্পদরাশির চারটি বিকল্প সংজ্ঞা কী কী ?

উত্তরঃ M1, M2, M3 এবং M4

6. মুদ্রার ক্রমবিকাশের প্রথম পর্যায়ের নাম লেখো।

উত্তরঃ দ্রব্য বিনিময় প্রথা।

7. বিনিময় কী ?

উত্তরঃ একটি জিনিস দিয়ে অন্য কোন জিনিস প্রত্যক্ষ বা পরোক্ষভাবে পাওয়াকে বিনিময় বলে।

8. দাম বা দর কী ?

উত্তরঃ মূল্যের পরিমাপ বা হিসাবের একক হিসেবে ব্যবহৃত হওয়ার সময় কোন বস্তুর পরিবর্তে যে পরিমাণের মুদ্রা দিতে হয় তাকেই বস্তুটির দাম বলা হয়।

9. আমানত মুদ্রা কী?

উত্তরঃ ভবিষ্যতে দাবী করা মাত্র নগদ মুদ্রা পাওয়া যাবে ব্যাংকের এ ধরনের প্রতিশ্রুতি পত্রকে আমানত মুদ্রা বলে ।

10. ভারতের সর্ববৃহৎ বাণিজ্যিক ব্যাংকের নাম লেখো।

উত্তরঃ State Bank of India (SBI)

11. বর্তমনে কতটি রাষ্ট্রায়ত্ত বাণিজ্যিক ব্যাংক আছে ?

উত্তরঃ 19 টি।

12. ঋণ নিয়ন্ত্রণের দুটি ভাগ কী কী ?

উত্তরঃ (১) পরিমাণগত ঋণ নিয়ন্ত্রণ।

(২) গুণগত ঋণ নিয়ন্ত্রণ।

13. পরিমাণগত ঋণ নিয়ন্ত্রণের একটি উদাহরণ দাও।

উত্তরঃ মুক্ত বাজার অভিযান।

14. গুণগত ঋণ নিয়ন্ত্রণের একটি উদাহরণ দাও।

উত্তরঃ ঋণের রেশনিং।

15. মুদ্রাস্ফীতি কয় প্রকার ও কী কী ?

উত্তরঃ মুদ্রাস্ফীতি দুই প্রকার-

(১) চাহিদা জনিত মুদ্রাস্ফীতি।

(২) ব্যয়জনিত মুদ্রাস্ফীতি।

16. দুটি রাষ্ট্রায়ত্ব বাণিজ্যিক ব্যাংকের নাম লেখো।

উত্তরঃ (১) United Bank of India.

(২) Allahabad Bank

17. ভারতীয় রিজার্ভ ব্যাংক কত সালে রাষ্ট্রীয়করণ করা হয় ?

উত্তরঃ 1949 সালের পয়লা জানুয়রি।

18. রিজার্ভ ব্যাংককে কেন Clearing bank বলা হয় ?

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক বাণিজ্যিক ব্যাংকের সকল ধরনের দেয় ঋণ নিষ্পত্তি করে, সেজন্য রিজার্ভ ব্যাংককে Clearing bank বলা হয়।

সংক্ষিপ্ত উত্তরধর্মী প্রশ্নোত্তর

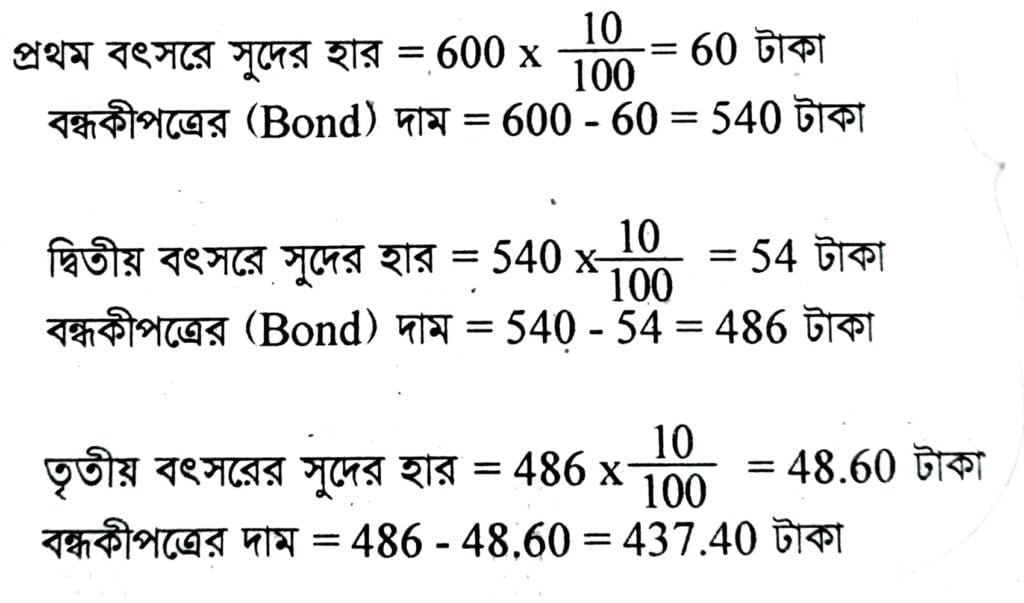

প্রশ্ন ১। ধরা হল, একটি Bond বা বন্ধকীপত্র কোন প্রকার মধ্যবর্তী পরিশোধ প্রদান না করে তিন বছর পর 600 টাকা ফেরত দেওয়ার অঙ্গীকার করে। যদি সুদের হার বছরে 10% হয়, তাহলে Bond বা বন্ধকীপত্রের মূল্য কত ?

উত্তরঃ

প্রশ্ন ২। ধরা হল, একটি বন্ধকীপত্রের দাম 400 টাকা। বার্ষিক সুদের হার 5 শতাংশ, যদি কোন মধ্যবর্তী পরিশোধের ব্যবস্থা না থাকে, তাহলে দুবছর পর মোট প্রাপ্তি কত হবে ?

উত্তরঃ

প্রশ্ন ৩। চাহিদা জমা এবং সময় জমার মধ্যে পার্থক্য নিরূপণ করো। চাহিদা জমা বৈধ কার্য কি ?

উত্তরঃ যে জমা ব্যাংক থেকে তৎকালীনভাবে তুলবার সুবিধা থাকে, ওই জমাকে চাহিদা জমা (Demand deposit) বলে। এই ধরনের জমাকে ‘হাতে থাকা টাকা’ বলা হয়। চাহিদা জমায় ব্যাংক সাধারণত সুদ দেয় না। চাহিদা জমায় চেক পাওয়ার সুবিধা থাকে।

যে জমা নির্দিষ্ট মেয়াদ উত্তীর্ণ হওয়ার পর প্রত্যার্পণ করতে হয়, ওই জমাকে সময় জমা (Time deposit) বলে। সময় জমায় ব্যাংক উচ্চ হারে সুদ দেয়। সময় জমায় চেক পাওয়ার সুবিধা থাকে না।

চাহিদা জমা বিহিত মুদ্রার অন্তর্ভুক্ত নয়।

প্রশ্ন ৪। আদেশী মুদ্রা কী ? ধাতুমুদ্রাকে আদেশ মুদ্রা বলা যায় কি ?

উত্তরঃ ইংরেজি ‘Fiat’ শব্দের অর্থ হল ক্ষমতা বা কর্তৃত্ব। সরকারের আদেশে যে মুদ্রা বিনিময়ের মাধ্যম হিসাবে সার্বজনীন গ্রহণযোগ্যতা অর্জন করে, সেই মুদ্রাকে আদেশী মুদ্রা বা Fiat money বলে।

ধাতুমুদ্রা বিধিসম্মত, এদের বাহ্যিক মূল্য সরকার নির্দিষ্ট করে দেয়। সুতরাং ধাতুমুদ্রাকে আদেশ মুদ্রা বলা যায়।

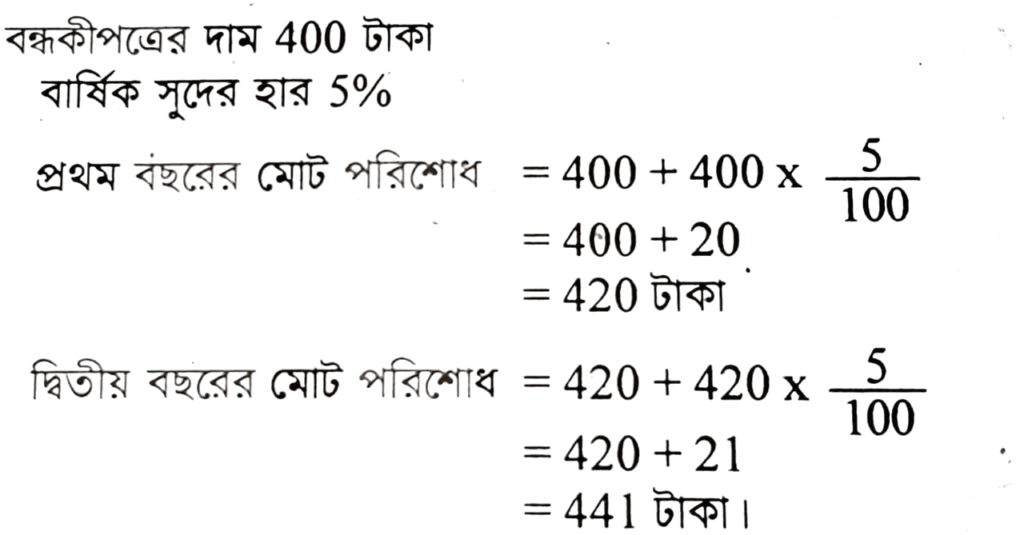

প্রশ্ন ৫। মুদ্রা জমা অনুপাত কী ? উৎসবের সময় এটা বৃদ্ধি পায় কেন ?

উত্তরঃ জনগণের হাতে থাকা টাকা এবং জনগণের ব্যাংকে জমা হওয়া আমানতের অনুপাতই হল মুদ্রা জমা অনুপাত (Currency deposit ratio)।

এখানে , CDR = মুদ্রা জমা আমানত অনুপাত

CU = জনগণের হাতে থাকা টাকা

DB = ব্যাংকে জমা রাখা টাকা

বিহু, ঈদ, দুর্গাপূজা, দেওয়ালি ইত্যাদি উৎসবের সময় জনসাধারণ অতিরিক্ত খরচ পুরণ করবার জন্য আমানতগুলো নগদ মুদ্রায় রূপান্তর করে। এজন্য উৎসবের সময় মুদ্রা জমা অনুপাত বৃদ্ধি পায়।

প্রশ্ন ৬। সংরক্ষণ জমা অনুপাত ব্যাখ্যা করো।

উত্তরঃ বাণিজ্যিক ব্যাংকসমূহ জনসাধারণের মোট আমানতের এক অংশ নগদ হিসাবে হাতে রাখে যাতে জনসাধারণের চাহিদানুসারে আমানতকৃত জমা ফেরত দেওয়া যায়। আবার আরেক অংশ কেন্দ্রীয় ব্যাঙ্কে জমা রাখে এবং এক অংশ বিনিয়োগ করে থাকে। বাণিজ্যিক ব্যাংকের নগদ রাশি ও কেন্দ্রীয় ব্যাঙ্কে জমা রাশির সমষ্টি এবং মোট আমানতের অনুপাতই হল সংরক্ষণ জমা অনুপাত।

প্রশ্ন ৭। RBI- এর এক হাতিয়ার হিসাবে ‘ব্যাঙ্কের হারের’ তাৎপর্য কী ?

উত্তরঃ যে সুদের হারে কেন্দ্রীয় ব্যাঙ্ক বাণিজ্যিক ব্যাঙ্কগুলোকে মুদ্রার যোগান দেয় সেই হারই হল ব্যাঙ্ক হার। ভারতীয় রিজার্ভ ব্যাঙ্ক অর্থাৎ RBI ‘ব্যাঙ্ক হার’ বৃদ্ধি করলে বাণিজ্যিক ব্যাঙ্কগুলোর ঋণের জন্য ব্যয় বৃদ্ধি পায়। ফলে অন্যান্য ব্যাঙ্কগুলো সুদের হার বৃদ্ধি করতে বাধ্য হয়। সুদের হার বৃদ্ধি পেলে জনগণ ব্যাঙ্ক থেকে কম পরিমাণে ঋণ লইবে, ফলস্বরূপ ঋণের পরিমাণ হ্রাস পাবে। এই কারণে মুদ্রাস্ফীতির সময় ঋণ নিয়ন্ত্রণের জন্য RBI ব্যাঙ্ক-রেইট বৃদ্ধি করে এবং মুদ্রা সংকোচনের সময় ক্রেডিট প্রসারের জন্য ব্যাঙ্ক রেইট হ্রাস করে। সুতরাং ব্যাঙ্ক ঋণ নিয়ন্ত্রণের জন্য ভারতীয় রিজার্ভ ব্যাঙ্কের অন্যতম অস্ত্র হল ব্যাঙ্ক রেইটের হ্রাস-বৃদ্ধি।

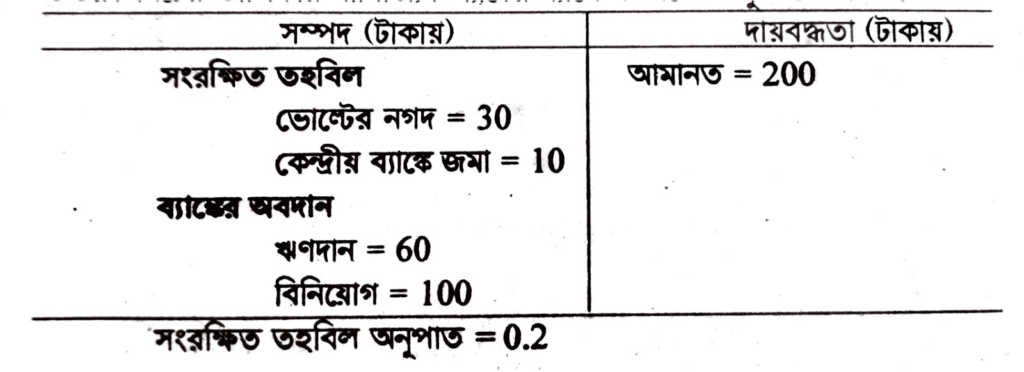

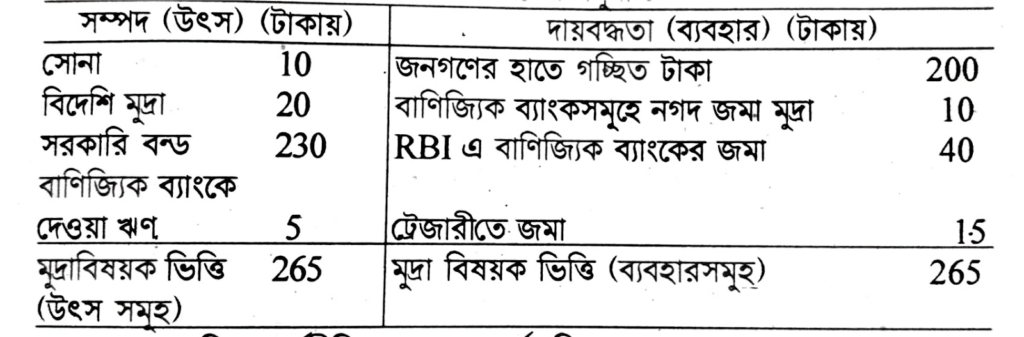

প্রশ্ন ৮। বাণিজ্যিক ব্যাঙ্কের উদবর্ত পত্রের (Balance sheet) একটি নমুনা দেখাও।

উত্তরঃ নিচের তালিকায় বাণিজ্যিক ব্যাঙ্কের ব্যালেন্স সীটের নমুনা দেখানো হল।

প্রশ্ন ৯। মুদ্রাস্ফীতি কী ?

উত্তরঃ সাধারণত সামগ্রীর দাম বৃদ্ধি পাওয়ার অবস্থাকে মুদ্রাস্ফীতি বলে। অর্থনীতিতে মুদ্রাস্ফীতি বলতে অবিরত সাধারণ মূল্যস্তর বৃদ্ধি পাওয়ার অবস্থাকে বুঝায়। মুদ্রাস্ফীতি হলে বস্তুর মূল্য বৃদ্ধি পায় কিন্তু মুদ্রার মূল্য কমে যায়।

প্রশ্ন ১০। মোট মুদ্রাগত সম্পদ ধারণাটি ব্যাখ্যা করো।

উত্তরঃ নোট, কম মূল্যের পয়সা, চাহিদা আমানত এবং বাণিজ্যিক ব্যাঙ্কের স্থির আমানতের যোগফলই হল মোট মুদ্রাগত সম্পদ।

প্রশ্ন ১১। তারল্য মুদ্রা বলতে কী বোঝ ?

উত্তরঃ Money is the most liquid asset অর্থাৎ অর্থ হল সর্বাপেক্ষা তরল সম্পদ। কারণ, টাকাকে অতি সহজে অন্য দ্রব্যে রূপান্তরিত করা যায়। এজন্য মানুষ নগদ টাকা হাতে রাখার ইচ্ছা করে। নগদ টাকা যখন তখন ব্যবহারযোগ্য। এই নগদ টাকা হাতে রাখার প্রবণতাকে তারল্যপ্রীতি বলা হয়। লেনদেনের ক্ষেত্রে নগদ টাকার কোন বিকল্প নেই। সুতরাং নগদ টাকাকেই তারল্যমুদ্রা বলা যায়।

প্রশ্ন ১২। চাহিদা আমানত ও সময় আমানতের ধারণা দুটি ব্যাখ্যা করো।

উত্তরঃ যে জমা ব্যাংক থেকে তৎকালীনভাবে তুলবার সুবিধা থাকে, ওই জমাকে চাহিদা জমা (Demand deposit) বলে। এই ধরনের জমাকে ‘হাতে থাকা টাকা’ বলা হয়। চাহিদা জমায় ব্যাংক সাধারণত সুদ দেয় না। চাহিদা জমায় চেক পাওয়ার সুবিধা থাকে।

যে জমা নির্দিষ্ট মেয়াদ উত্তীর্ণ হওয়ার পর প্রত্যার্পণ করতে হয়, ওই জমাকে সময় জমা (Time deposit) বলে। সময় জমায় ব্যাংক উচ্চ হারে সুদ দেয়। সময় জমায় চেক পাওয়ার সুবিধা থাকে না। চাহিদা জমা বিহিত মুদ্রার অন্তর্ভুক্ত নয়।

প্রশ্ন ১৩। A অংশের সঙ্গে B অংশ মিলাওঃ

| A | B |

| (১) মুদ্রার যোগান | (ক) শেষ পর্যায়ের ত্রাণকর্তা |

| (২) আদেশ মুদ্রা | (খ) কাগজী মুদ্রা ও ধাতু মুদ্রা |

| (৩) রিজার্ভ ব্যাঙ্ক অফ ইণ্ডিয়া | (গ) মজুতের ধারণা |

উত্তরঃ

| A | B |

| (১) মুদ্রার যোগান | (গ) মজুতের ধারণা |

| (২) আদেশ মুদ্রা | (খ) কাগজী মুদ্রা ও ধাতু মুদ্ৰা |

| (৩) রিজার্ভ ব্যাঙ্ক অফ ইণ্ডিয়া | (ক) শেষ পর্যায়ের ত্রাণকর্তা |

অতিরিক্ত প্রশ্নোত্তর

1. প্রতীক বা নিদর্শন মুদ্রা কী ?

উত্তরঃ মুদ্রার লিখিত মূল্য যখন ধাতুমূল্যের চেয়ে বেশি হয় তখন তাকে প্রতীক বা নিদর্শন মুদ্রা বলে।

2. RBI ঋণ নিয়ন্ত্রণের জন্য প্রয়োগ করা দুটি ব্যবস্থার নাম লেখো।

উত্তরঃ (১) ব্যাঙ্কের হার।

(২) মুক্ত বাজার অভিযান।

3. বাণিজ্যিক ব্যাঙ্কের ঋণ সৃষ্টির ক্ষমতার যে কোন দুটি পরিসীমা উল্লেখ করো।

উত্তরঃ (১) বাণিজ্যিক ব্যাঙ্কের আমানত সৃষ্টির ক্ষমতা কেন্দ্রীয় ব্যাঙ্কের প্রচলিত নীতির ওপর নির্ভর করে। কেন্দ্রীয় ব্যাঙ্ক নগদ সংরক্ষণ অনুপাত বা ব্যাঙ্ক হার বৃদ্ধি করে ঋণ সংকোচন নীতি গ্রহণ করলে বাণিজ্যিক ব্যাঙ্কের আমানত সৃষ্টির ক্ষমতা কমে যায়।

(২) মোট আমানতের ওপর নির্ভর করে বাণিজ্যিক ব্যাঙ্ক ঋণ সৃষ্টি করে। নগদ আমানত কম হলে ব্যাঙ্কের ঋণ সৃষ্টির ক্ষমতাও কম হবে।

4. বাণিজ্যিক ব্যাঙ্কের দুটি কার্য লেখো।

উত্তরঃ (১) চলতি আমানত, সঞ্চয়ী আমানত এবং স্থির আমানতের মাধ্যমে সঞ্চয় সংগ্রহ করে বাণিজ্যিক ব্যাঙ্ক সঞ্চয়কারীদেরকে সুদ প্রদান করে।

(২) বাণিজ্যিক ব্যাঙ্ক লাভের উদ্দেশ্যে জনগণের সঞ্চয় অধিক সুদে ঋণ দান করে।

5. চেক কি মুদ্রা ?

উত্তরঃ চেক মুদ্রা নয়। কারণ, চেকের গ্রহণযোগ্যতা বাধ্যতামূলক নয়। চেক অবিহিত মুদ্রার উদাহরণ। অবশ্য চেককে তৎকালীনভাবে মুদ্রায় পরিণত করা যায়, সেজন্য একে প্রায় মুদ্রা বলে অভিহিত করা হয়।

6. মুদ্রার দুটি বৈশিষ্ট্য লেখো।

উত্তরঃ (১) মুদ্রার সাধারণ গ্রহণযোগ্যতা থাকতে হবে।

(২) সমমূল্যের মুদ্রা পূর্ণ সাদৃশ্যযুক্ত।

7. মুদ্রার দুটি কুফল বা অসুবিধা লেখো।

উত্তরঃ (১) মুদ্রা অর্থনীতির চালিকা শক্তি হলেও এটি মুদ্রাস্ফীতি বা মুদ্রা সংকোচন সৃষ্টি করে অর্থনীতির ক্ষেত্রে অস্থিরতার সৃষ্টি করে।

(২) মুদ্রার প্রতি লালসা বা স্পৃহাই নৈতিক এবং সামাজিক মূল্যবোধের অবক্ষয়ের কারণ হতে পারে। দুর্নীতি, শোষণ এবং অবিচারের একটি প্রধান কারণ হল মুদ্রার প্রতি দুর্বলতা।

8. ঘাটতি বিত্তায়ন কী ?

উত্তরঃ কেন্দ্রীয় সরকারের বাজেটে ঘাটতি দেখা দিলে ঘাটতি পূরণ করবার জন্য সরকার কেন্দ্রীয় ব্যাংকে ঋণপত্র বিক্রি করে সেই ব্যাংক থেকে মুদ্রা ঋণ হিসেবে নিয়ে সেই ঋণের সাহায্যে বাজেট ঘাটতি পূরণ করার ব্যবস্থাকে ঘাটতি বিত্তায়ন বলে।

9. পরিমাণগত ঋণ নিয়ন্ত্রণ পদ্ধতির থেকে নির্বাচনমূলক ঋণ নিয়ন্ত্রণ পদ্ধতির দুটি শেষ্ঠতার দিক উল্লেখ করো।

উত্তরঃ (১) পরিমাণগত ঋণ নিয়ন্ত্রণ পদ্ধতির অসুবিধা এই যে এগুলি ঋণের গুণাগুণ বিচার না করে সব ধরনের ঋণকেই একযোগে বাড়াতে বা কমাতে চায়। কিন্তু কোনো দেশের পক্ষে সব ধরনের ঋণ একযোগে বাড়ানো বা কমানো বাঞ্ছনীয় নয়। নির্বাচনমূলক ঋণ নিয়ন্ত্রণ পদ্ধতির মাধ্যমে দেশের মধ্যে নির্বাচিত ক্ষেত্রে ঋণের নিয়ন্ত্রণ করা হয়, সমস্ত ক্ষেত্রে ঋণকে নিয়ন্ত্রণ না করে।

(২) নির্বাচনমূলক বা গুণগত ঋণ নিয়ন্ত্রণ পদ্ধতির মাধ্যমে কেন্দ্রীয় ব্যাংক ঋণগ্রহীতার ঋণগ্রহণের ক্ষমতা যাচাই করে ঋণের বন্টন করে থাকে যা পরিমাণগত ঋণ নিয়ন্ত্রণ পদ্ধতির মাধ্যমে সম্ভব নয়।

দীর্ঘ উত্তরধর্মী প্রশ্নোত্তর

প্রশ্ন ১। মুদ্রার কার্যগুলি লেখো।

উত্তরঃ মুদ্রার কার্যাবলি সম্পর্কে ইংরেজিতে একটি কথা আছে ‘Money is a matter of functions four- a medium, a measure, a standard and a store’। এই কথা দ্বারা বুঝা যায়, মুদ্রা চার ধরনের কাজ করে। যে গুলো নিম্নে আলোচনা করা হল –

(১) বিনিময়ের মাধ্যমঃ মুদ্রা বিনিময়ের মাধ্যম হিসাবে কার্য সম্পাদন করে। মুদ্রার সার্বজনীন গ্রহণযোগ্যতা থাকায় সামগ্রীর বিনিময় মুদ্রার মাধ্যমেই হয়।

(২) মূল্যের মাপকাঠিঃ মুদ্রা মূল্যের মাপকাঠি হিসাবে কাজ করে। সকল অর্থনৈতিক দ্রব্যের মূল্য মুদ্রার মাধ্যমে প্রকাশ করা হয়। মুদ্রার মাধ্যমে প্রকাশ করা দ্রব্যসামগ্রীর বিনিময় মূল্যকে দাম বলা হয়। মুদ্রা হিসাবের একটি সুবিধাজনক একক হিসাবে কাজ

করে।

(৩) স্থগিত দেনা পাওনার মানদণ্ড: মুদ্রা শুধু তাৎক্ষণিক লেনদেনের মাধ্যম নয়। এটি ঋণদান, ঋণগ্রহণ ইত্যাদি সকল ধরনের স্থগিত লেনদেনেরও মাধ্যম। সমগ্র ঋণব্যবস্থা মুদ্রার ওপর প্রতিষ্ঠিত। মুদ্রাবিহীন ঋণব্যবস্থা অচল হয়ে যায়।

(৪) মূল্যের ভাণ্ডারঃ মুদ্রার মাধ্যমে সামগ্রীর মূল্য সঞ্চয় করে রাখতে পারা যায়। প্রয়োজন অনুসারে সঞ্চিত মুদ্রা সামগ্রীতে রূপান্তরিত করতে পারা যায়। সকল সম্পদের মধ্যে মুদ্রার তারল্যগুণ সর্বাধিক।

প্রশ্ন ২। আধুনিক অর্থনীতিতে মুদ্রার ভূমিকা ব্যাখ্যা করো।

উত্তরঃ আধুনিক অর্থব্যবস্থায় মুদ্রার গুরুত্ব অপরিসীম। একটি দেশের সব অর্থনৈতিক কার্যকলাপ মুদ্রার সঙ্গেই জড়িত। মুদ্রা প্রতিটি সামগ্রী ও বিনিময়যোগ্য সেবাকার্যের ওপর স্পষ্ট দাবি প্রতিষ্ঠা করতে পারে, এটাই হচ্ছে মুদ্রার সবচেয়ে বেশি গুরুত্বপূর্ণ অবদান।

মুদ্রা অর্থনৈতিক লক্ষ্য নির্ধারণে সাহায্য করে। একটি অর্থনীতি কী উৎপাদন করবে, কীভাবে উৎপাদন করবে, কতটুকু উৎপাদন করবে এবং কীভাবে এগুলো বণ্টন করবে, মুদ্রার ব্যবহারই এগুলোকে সহজসাধ্য করে তোলে।

একটি রাষ্ট্রের বিত্তীয় ব্যবস্থায় মুদ্রা অগ্রণী ভূমিকা গ্রহণ করে। সরকারের বাজেটে মোট আয়-ব্যয়ের হিসাব, কর এবং ঋণ সংগ্রহের পরিমাণ মুদ্রার মাধ্যমেই উত্থাপিত হয়।

একটি দেশের অর্থনৈতিক উন্নয়নে মুদ্রা গুরুত্বপূর্ণ ভূমিকা পালন করে আসছে। মুদ্রার প্রচলন মানুষের আর্থ-সামাজিক উন্নয়নের পথ সহজ করে তুলেছে।

বাজার অর্থনীতির মূল ভিত্তি তার দর প্রণালী। মুদ্রা ব্যবস্থায় মুদ্রার মাধ্যমেই বস্তুর দর নির্ণয় হয়। মুদ্রার পরিমাণের মাধ্যমে স্থির করা বস্তুর দরই বিক্রেতা এবং ক্রেতার মধ্যে ভারসাম্য বজায় রাখে।

উৎপাদনের উপাদানের মূল্য মুদ্রার দ্বারা পরিমাপ করা হয়। বর্তমান যুগে শ্রমিকের মজুরি বা সরকারি কর্মচারীর বেতন মুদ্রার দ্বারাই প্রদান করা হয়। ব্যবসা বাণিজ্যের লাভ লোকসান মুদ্রার মাধ্যমেই প্রকাশ করা হয়।

মুদ্রার জন্যই সৃষ্টি হয়েছে মুদ্রা বাজার ও মূলধন বাজার। উন্নয়নশীল রাষ্ট্রসমূহ সম্প্রসারিত মুদ্রানীতি গ্রহণ করে দ্রুত উন্নয়নের পথে এগিয়ে যেতে পেরেছে। মুদ্রার প্রচলনের জন্যই আধুনিক অর্থব্যবস্থা গতিশীল হয়েছে।

প্রশ্ন ৩। বিনিময় প্রথার বিষয়ে একটি টীকা লেখো।

উত্তরঃ বিনিময় ব্যবস্থা মানুষের প্রতিটি পার্থিব অবস্থানের মূল উপাদান। খাদ্য, বস্তু ও বাসস্থান হচ্ছে জীবনধারণের ন্যূনতম প্রয়োজনীয় সামগ্রী। প্রাচীনকালে মানুষ জীবনধারণের প্রয়োজনীয় সামগ্ৰীসমূহ নিজে উৎপাদন করে নিয়েছিল এবং কিছু সামগ্রী নিজের উৎপাদিত বস্তুর সঙ্গে বিনিময়ের মাধ্যমে সংগ্রহ করার পথ খুঁজে পেয়েছিল। যে ব্যবস্থায় দ্রব্যের সঙ্গে আরেক দ্রব্যের বিনিময় হয় তাকেই দ্রব্য বিনিময় প্রথা বলে। দৃষ্টান্তস্বরূপ – একজন ভোক্তার যথেষ্ট চাউল আছে, অন্য একজন ভোক্তার যথেষ্ট চিনি আছে। প্রথম ব্যক্তির চিনির প্রয়োজন এবং চিনির বিনিময়ে সে চাউল দিতে প্রস্তুত আছে। দ্বিতীয় ব্যক্তির চাউল প্রয়োজন এবং চাউলের বিনিময়ে সে চিনি দিতে প্রস্তুত আছে। এই পরিস্থিতিতে বিনিময় সম্ভবপর হয়। জনসংখ্যা বৃদ্ধি এবং মানবসভ্যতার অগ্রগতির সঙ্গে সঙ্গে দ্রব্য বিনিময় প্রথার বিভিন্ন অসুবিধার দিক পরিলক্ষিত হল। তবে মুদ্রার ব্যবহারের সঙ্গে সঙ্গে এই অসুবিধাগুলি দূর হয়েছে।

প্রশ্ন ৪। দ্রব্য বিনিময় প্রথার অসুবিধাগুলি বর্ণনা করো।

উত্তরঃ পণ্য বা দ্রব্য বিনিময় প্রথার অসুবিধাসমূহের ব্যাখ্যা নিচে দেওয়া হল –

(১) অভাবের পারস্পরিক সংগতিহীনতা: অভাবের পারস্পরিক সংগতি না থাকলে বিনিময় প্রথা কার্যকরী হয় না। অর্থাৎ বিনিময় প্রথা কার্যকরী করতে হলে দুজন ব্যক্তির অভাব পরস্পরের পরিপূরক হতে হবে। উদাহরণস্বরূপ – একজন ব্যক্তি কাপড়ের বিনিময়ে চাল চাচ্ছে এবং অন্য ব্যক্তি চালের বিনিময়ে কাপড়। এক্ষেত্রে দুজন ব্যক্তির অভাব পরস্পরের পরিপূরক হওয়ায় বিনিময় কার্য সংঘটিত হতে পারে। কিন্তু চাল চাওয়া ব্যক্তিটি কাপড়ের পরিবর্তে চাল না চেয়ে সরষের তেল চাইলে বিনিময় প্রথা কার্যকরী হবে না।

(২) মূল্য নির্ধারণে অসুবিধাঃ বিনিময় প্রথায় মূল্য পরিমাপের জন্য নির্দিষ্ট কোন মানদণ্ড নেই অর্থাৎ একটি বস্তুর কত পরিমাণের বিপরীতে অন্য বস্তুটি কত পরিমাণ সংগ্রহ করা যাবে তার কোনো নির্দিষ্ট মাপকাঠি বিনিময় প্রথায় ছিল না। তাই পণ্য বিনিময় প্রথায় দ্রব্যের মূল্যাংকনের ক্ষেত্রে বিভিন্ন জটিলতার সৃষ্টি হয়েছিল।

(৩) বিভাজনের ক্ষেত্রে অসুবিধাঃ দ্রব্যসমূহের বিভাজনীয়তা গুণ না থাকার জন্য বিনিময় কার্য কঠিন হয়ে ওঠেছিল । উদাহরণস্বরূপ – একজন ব্যক্তির একটি ছাগল আছে, তার প্রয়োজন সামান্য লবণের। এক্ষেত্রে একটি ছাগলকে বিভক্ত করে লবণ সংগ্রহ করা অসম্ভব।

(৪) সঞ্চয়ের অসুবিধাঃ ভবিষ্যতের নিরাপত্তার জন্য মানুষ সঞ্চয় করতে চায়। পণ্য বিনিময় প্রথায় সঞ্চয় বলতে উৎপাদিত বস্তুর সঞ্চয়কে বোঝায়। কিন্তু উৎপাদিত দ্রব্যগুলো দীর্ঘদিন সঞ্চয় করে রাখা সম্ভব নয়। কিছু কিছু বস্তু আছে যেগুলো অতি সহজে বিনষ্ট হয়ে যায়। সেজন্য সঞ্চয়ের অসুবিধা দ্রব্য বিনিময় প্রথার একটি বড় সমস্যা ছিল।

প্রশ্ন ৫। মুদ্রাস্ফীতি নিয়ন্ত্রণের মূল পদ্ধতিগুলো আলোচনা করো।

উত্তরঃ মুদ্রাস্ফীতি নিয়ন্ত্রণের জন্য সরকার সাধারণতঃ নিম্নলিখিত ব্যবস্থাদি গ্রহণ করে থাকে।

(১) মুদ্রা সংক্রান্ত ব্যবস্থা: সরকার কর্তৃক গৃহীত মুদ্রাস্ফীতির মধ্যে ব্যাঙ্কের হার নীতিটি উল্লেখযোগ্য। ব্যাঙ্কের হার হল সেই হার যে হারে কেন্দ্রীয় ব্যাঙ্ক বাণিজ্যিক ব্যাঙ্ককে ঋণ প্রদান করে। যার ফলে বাণিজ্যিক ব্যাঙ্ক বাজারে সুদের হার বাড়িয়ে দেয়। পরিণামে ঋণগ্রহীতা ঋণ গ্রহণে নিরুৎসাহিত হয় এবং বাজারে ঋণ হ্রাস পেয়ে মুদ্রাস্ফীতি নিয়ন্ত্রিত হয়।

(২) রাজকোষীয় নীতিঃ এই নীতিকে আয় এবং ব্যয় নীতিও বলা হয়। সরকারি ব্যয় কর্তন করে দেশের সামগ্রিক চাহিদা হ্রাস করা যায় এবং মুদ্রাস্ফীতিও হ্রাস করা যায়। এছাড়া বিভিন্ন প্রকারের কর আরোপ করে জনসাধারণের হাতের সঞ্চিত মুদ্রা রাজকোষে সঞ্চয় করা যায়। পরিণামে সামগ্রিক চাহিদা হ্রাস পাবে এবং মুদ্রাস্ফীতিও নিয়ন্ত্রিত হবে। অধিকন্তু সরকার জনগণের কাছ থেকে ঋণ গ্রহণ করেও মুদ্রাস্ফীতি নিয়ন্ত্রণ করতে পারে।

(৩) উৎপাদন বৃদ্ধি নীতিঃ সরকার অব্যবহৃত সম্পদরাজি সঠিকভাবে ব্যবহার করে উৎপাদন প্রক্রিয়া ত্বরান্বিত করতে পারে, তা করলে দেশে উৎপাদন বৃদ্ধি পাবে এবং সামগ্রীর বর্ধিত চাহিদার অনুপাতে যোগান বৃদ্ধি পেয়ে দামস্তর নিয়ন্ত্রিত হবে।

(৪) অন্যান্য ব্যবস্থাবলি: নিত্য প্রয়োজনীয় দ্রব্যের গণবণ্টন ব্যবস্থা, দ্রব্যের কালোবাজারি রোধ করা, কর ফাঁকি রোধের জন্য উপযুক্ত ব্যবস্থা গ্রহণ করা ইত্যাদি প্রশাসনিক ব্যবস্থা অবলম্বন করে অর্থনীতিতে মুদ্রাস্ফীতি নিয়ন্ত্রণের ব্যবস্থা করা হয়।

প্রশ্ন ৬। মুদ্রা কীভাবে বিনিময় প্রথার অসুবিধাসমূহ দূর করতে সক্ষম হয়েছে ব্যাখ্যা করো।

উত্তরঃ মুদ্রা ব্যবহারের ফলে বিনিময় প্রথার অসুবিধাসমূহ দূর হয়েছে। নিম্নে তা বিস্তারিতভাবে আলোচনা করা হয়েছে।

(১) অভাবের সংগতিহীনতা বিনিময় প্রথার প্রধান অসুবিধা ছিল। মুদ্রা আবিষ্কারের ফলে এই অসুবিধা সম্পূর্ণ দূর হয়ে গেছে।

(২) মুদ্রার ব্যবহারের ফলে দ্রব্য অবিভাজ্যতার অসুবিধা দূর হয়েছে। এখন ছাগলের মালিক ছাগলকে মুদ্রার বিনিময়ে বিক্রি করে সেই মুদ্রার দ্বারা কিছু লবণ, কিছু মাছ, কিছু কাপড় সংগ্রহ করতে পারে।

(৩) মুদ্রাই হল মূল্যের মাপকাঠি। প্রতিটি দ্রব্যের মূল্য পরিমাপের সাধারণ মানদণ্ড হিসাবে মুদ্রা ব্যবহার করা হয়। অতএব প্রতিটি মুদ্রার পৃথক পৃথক বিনিময় নির্ধারণের প্রয়োজন নেই।

(৪) মুদ্রা এখন সঞ্চয়ের বাহন হিসেবে কাজ করে। মুদ্রা আবিষ্কার সঞ্চয়কে সহজ ও সরল করে তুলেছে। মানুষ তার উদ্বৃত্ত সম্পদ মুদ্রা হিসেবে দীর্ঘকাল সঞ্চয় করে রাখতে পারে।

ওপরের আলোচনা থেকে বুঝা যায়, মুদ্রা ব্যবহারের ফলে বিনিময় প্রথার সকল অসুবিধা দূর হয়েছে।

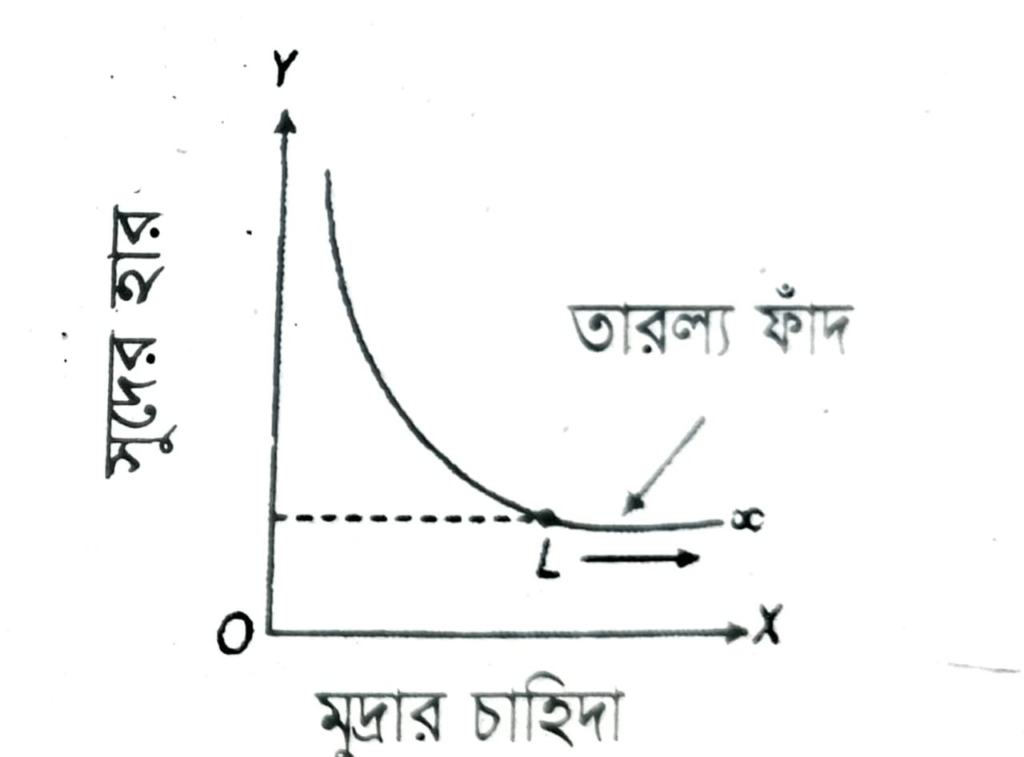

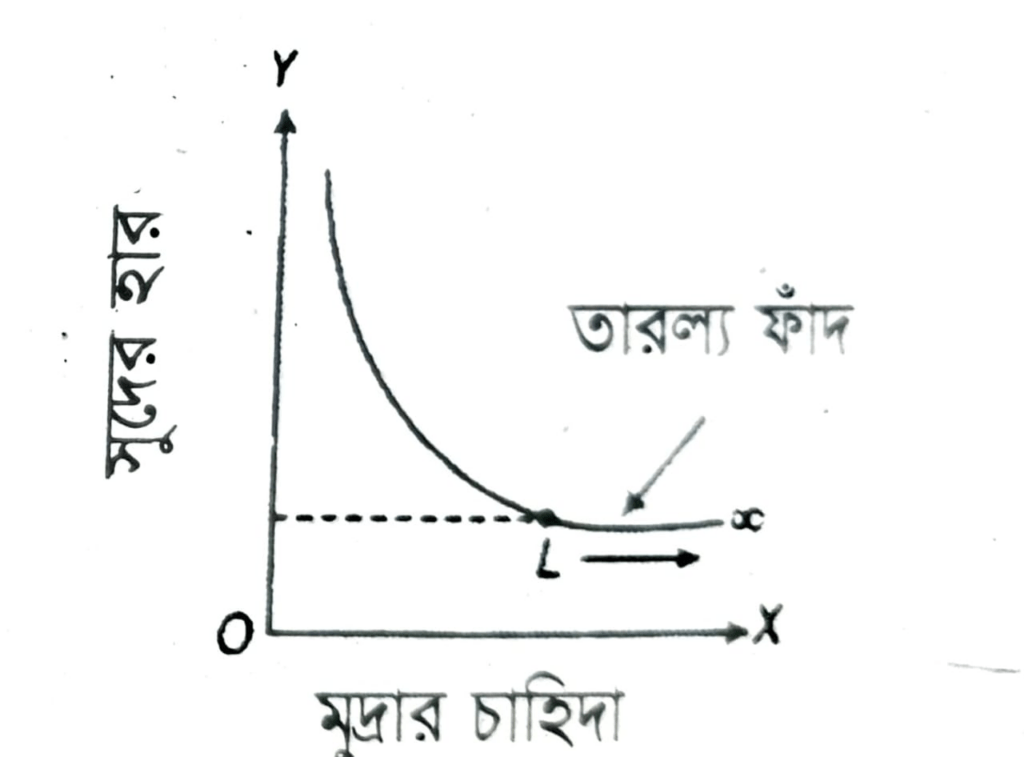

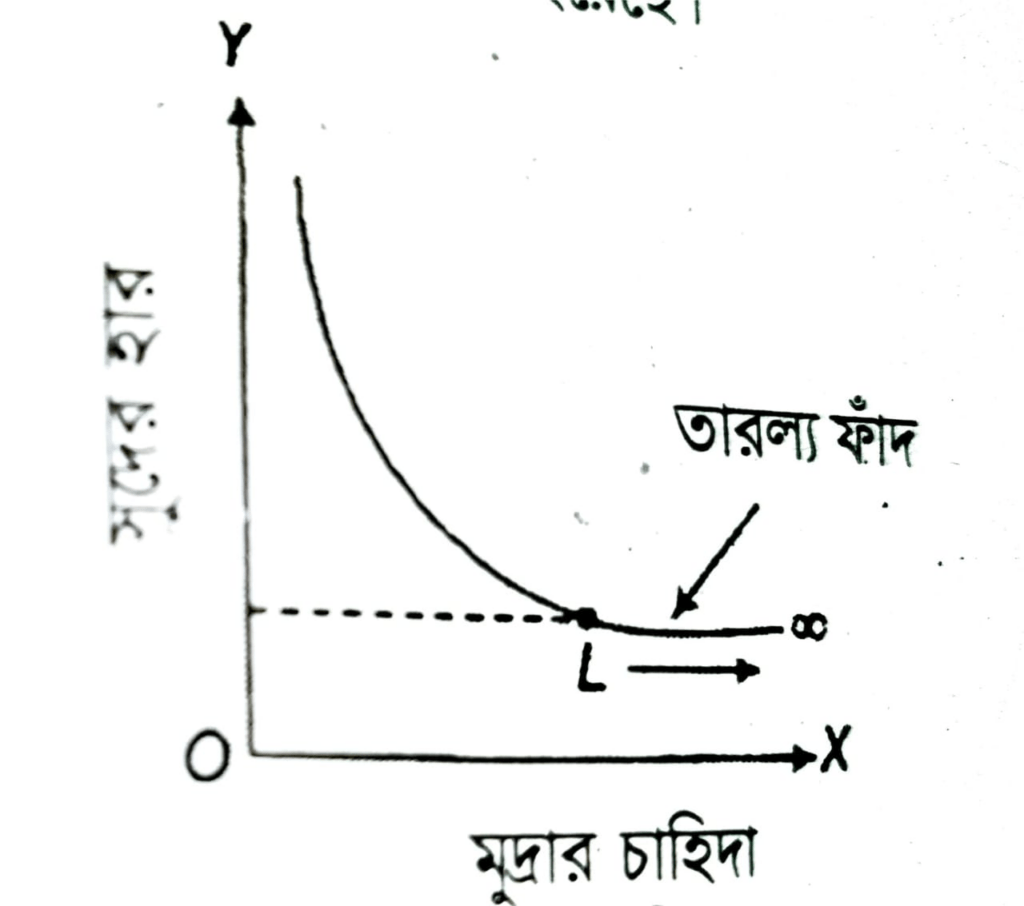

প্রশ্ন ৭। নগদ স্পৃহার ফাঁদ বা তরলতার ফাঁদ কী ? ব্যাখ্যা করো।

উত্তরঃ অতি নিম্ন সুদের হারে মুদ্রার কল্পনাপ্রসূত চাহিদা অসীম হলে মুদ্রার চাহিদা রেখা অনুভূমিক হয়ে যায়। X অক্ষের সমান্তরাল এই অনুভূমিক অংশটি তারল্য ফাঁদের সৃষ্টি করে। মুলধন ক্ষতি হওয়ার আশংকায় এক্ষত্রে বণ্ডে বিনিয়োগ করতে জনগণ নিরুৎসাহিত হয়।

নিচে চিত্রের সাহায্যে নগদস্পৃহার ফাঁদ দেখানো হয়েছে।

মুদ্রার প্রত্যাশাভিত্তিক চাহিদা অসীম হওয়ায় L বিন্দুর পর চাহিদা রেখা OX- অক্ষের সমান্তরাল সরলরেখা হয়েছে। এই অংশটিই তারল্য ফাঁদ।

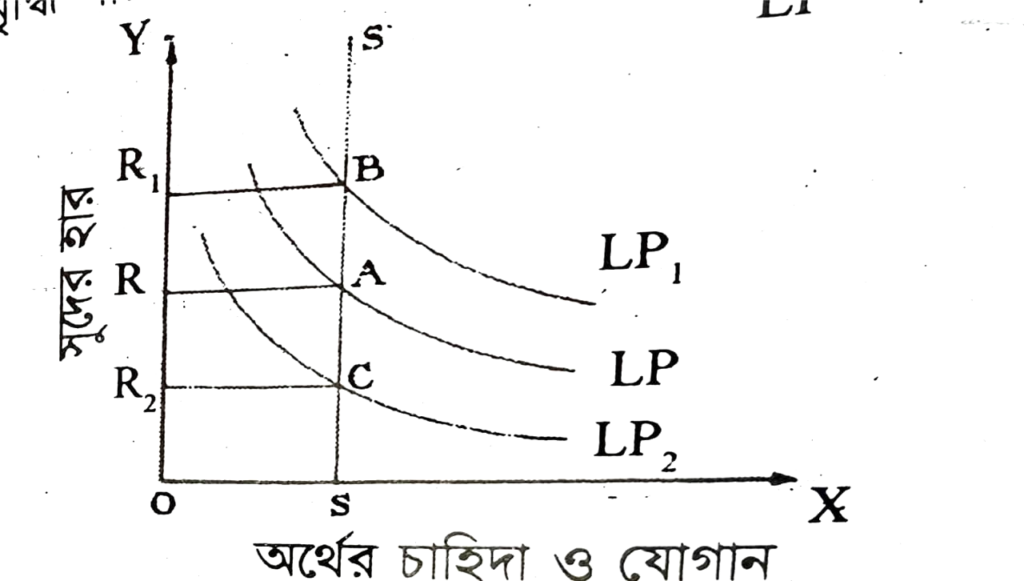

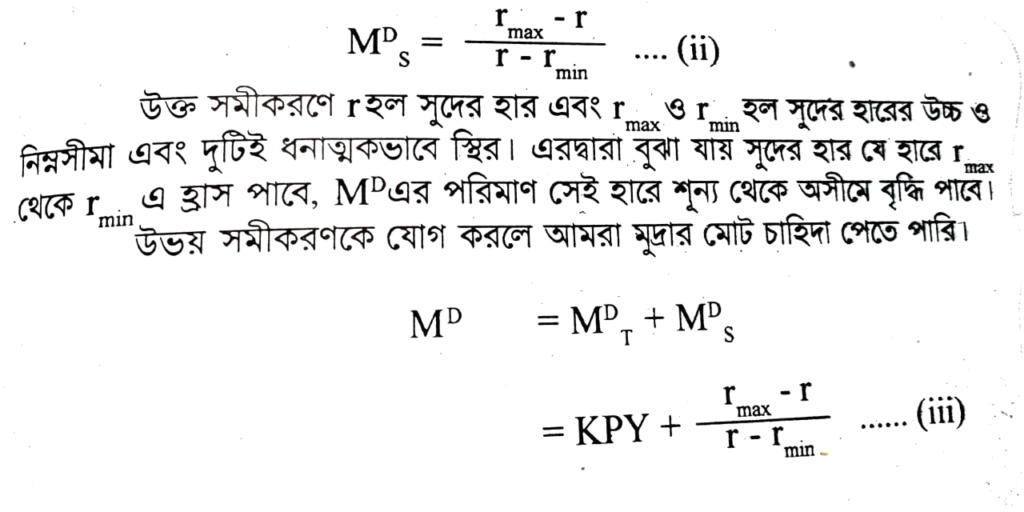

প্রশ্ন ৮। মুদ্রার কল্পনাপ্রসূত চাহিদার বিষয়ে বর্ণনা করো।

অথবা,

মুদ্রার কল্পনাপ্রসূত চাহিদা কীভাবে সুদের হারের সঙ্গে সম্পর্কিত চিত্রের সাহায্যে ব্যাখ্যা করো।

উত্তরঃ কোনও ব্যবসায় অর্থ বিনিয়োগ করে অপ্রত্যাশিতভাবে বেশি লাভ করার সম্ভাবনা যদি দেখা দেয়, ওই সময় বিনিয়োগের জন্য যদি কেউ কিছু অর্থ হাতে রাখে, তাহলে একে বলা হয় কল্পনাপ্রসূত চাহিদা। কল্পনাপ্রসূত চাহিদার সাথে সুদের হারের ঘনিষ্ঠ সম্পর্ক রয়েছে। বাজারে যদি সুদের হার বেশি হয়, তাহলে লোকের নগদ টাকা হাতে রাখার ইচ্ছা কম হবে। আবার সুদের হার যদি কম হয়, তাহলে নগদ টাকা হাতে রাখার ইচ্ছা বেশি হবে।

ওপরের আলোচনা থেকে বুঝা যায়, সুদের হার বৃদ্ধি পেলে কল্পনাপ্রসূত অভিপ্রায়ে মুদ্রার চাহিদা কমে যায় এবং সুদের হার হ্রাস পেলে কল্পনাপ্রসূত অভিপ্রায়ে মুদ্রার চাহিদা বৃদ্ধি পায়। নিচের চিত্রে এই বিষয়টি দেখানো হল –

ওপরের চিত্র থেকে প্রতীয়মান হয়, মুদ্রার যোগান স্থির থাকলে বাজারের সুদের হারের সঙ্গে মুদ্রার কল্পনাপ্রসূত চাহিদার বিপরীতমুখী সম্পর্ক বিদ্যমান।

প্রশ্ন ৯। মুদ্রার যোগান প্রসঙ্গে M1, M2, M3 এবং M4 এর তাৎপর্য ব্যাখ্যা করো।

অথবা,

সামগ্রিক মুদ্রাগত সম্পদ রাশির বিকল্প সংজ্ঞা বর্ণনা করো।

উত্তরঃ কোনো এক নির্দিষ্ট সময়ে জনসাধারণের মধ্যে প্রচলিত মুদ্রার মোট সমষ্টিকে মুদ্রার যোগান বলে। ভারতীয় রিজার্ভ ব্যাংক চারটি বিকল্প মুদ্রাযোগানের হিসাব প্রকাশ করে থাকে। এগুলো হল M1, M2, M3 এবং M4

প্রশ্ন ১০। RBI এর নিষ্ক্রিয়ণ (Sterilisation) অভিযান কী ?

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংকের মুদ্রার যোগানে সৃষ্ট হওয়া বিভিন্ন বহিঃস্থ আঘাত সাধারণ অর্থনীতিতে কুপ্রভাব ফেলতে পারে। এর উত্তরণের জন্য RBI মুদ্রার যোগান নিয়ন্ত্রণ করে। এটাকে RBI র নিষ্ক্রিয়ণ অভিযান বলে। বিশেষ করে বৈদেশিক বিনিয়োগকারীরা ঋণপত্রে করা বিনিয়োগের ফলে মুদ্রাস্ফীতি সৃষ্টি হলে রিজার্ভ ব্যাংক নিজে বৈদেশিক মুদ্রা প্রবাহের সমপরিমাণের সরকারি ঋণপত্র মুক্ত বাজারে বিক্রির কর্মপদ্ধতি গ্রহণ করে। ফলে অর্থনীতিতে দেখা দেওয়া প্রতিবন্ধকতা দূর করে RBI সুস্থির অবস্থা অক্ষত রাখার প্রয়াস চালায়। এই ধরনের কার্যকে ভারতীয় রিজার্ভ ব্যাংকের বন্ধ্যাকরণ অভিযান বা নিষ্ক্রিয়ণ অভিযান বলা হয়।

প্রশ্ন ১১। ভারতীয় রিজার্ভ ব্যাংকের একটি নমুনা উদ্বতপত্র (Balance Sheet) দেখাও।

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংকের উদ্বতপত্রের নমুনাঃ

প্রশ্ন ১২। আধুনিক অর্থনীতিতে মুদ্রার কার্যাবলি ব্যাখ্যা করো।

উত্তরঃ মুদ্রার কার্যাবলি সম্পর্কে ইংরেজিতে একটি কথা আছে ‘Money is a matter of functions four- a medium, a measure, a standard and a store’। এই কথা দ্বারা বুঝা যায়, মুদ্রা চার ধরনের কাজ করে। যে গুলো নিম্নে আলোচনা করা হল –

(১) বিনিময়ের মাধ্যমঃ মুদ্রা বিনিময়ের মাধ্যম হিসাবে কার্য সম্পাদন করে। মুদ্রার সার্বজনীন গ্রহণযোগ্যতা থাকায় সামগ্রীর বিনিময় মুদ্রার মাধ্যমেই হয়।

(২) মূল্যের মাপকাঠিঃ মুদ্রা মূল্যের মাপকাঠি হিসাবে কাজ করে। সকল অর্থনৈতিক দ্রব্যের মূল্য মুদ্রার মাধ্যমে প্রকাশ করা হয়। মুদ্রার মাধ্যমে প্রকাশ করা দ্রব্যসামগ্রীর বিনিময় মূল্যকে দাম বলা হয়। মুদ্রা হিসাবের একটি সুবিধাজনক একক হিসাবে কাজ করে।

(৩) স্থগিত দেনা পাওনার মানদণ্ড: মুদ্রা শুধু তাৎক্ষণিক লেনদেনের মাধ্যম নয়। এটি ঋণদান, ঋণগ্রহণ ইত্যাদি সকল ধরনের স্থগিত লেনদেনেরও মাধ্যম। সমগ্র ঋণব্যবস্থা মুদ্রার ওপর প্রতিষ্ঠিত। মুদ্রাবিহীন ঋণব্যবস্থা অচল হয়ে যায়।

(৪) মূল্যের ভাণ্ডারঃ মুদ্রার মাধ্যমে সামগ্রীর মূল্য সঞ্চয় করে রাখতে পারা যায়। প্রয়োজন অনুসারে সঞ্চিত মুদ্রা সামগ্রীতে রূপান্তরিত করতে পারা যায়। সকল সম্পদের মধ্যে মুদ্রার তারল্যগুণ সর্বাধিক।

প্রশ্ন ১৩। সংকীর্ণ মুদ্রা এবং বিস্তৃত মুদ্রার মধ্যে পার্থক্য লেখো।

উত্তরঃ M1 হচ্ছে সংকীর্ণ সংজ্ঞার মুদ্রা। অর্থাৎ জনসাধারণের হাতে থাকা টাকার পরিমাণ, ব্যাংক সমূহের শুদ্ধ চাহিদা আমানত এবং ডাকঘর সঞ্চয় ব্যাংকে জমা রাখা আমানত ইত্যাদির সমষ্টিই হল সংকীর্ণ মুদ্রা।

M3 হচ্ছে প্রশস্ত মুদ্রা বা বিস্তৃত মুদ্রা। বাণিজ্যিক ব্যাংকের শুদ্ধ স্থির আমানত এবং ডাকঘর সঞ্চয় সংগঠনের নির্দিষ্ট সময়ের আমানত – এই দুটি আমানত সংকীর্ণ মুদ্রার সব আমানতের সঙ্গে যোগ করলে বিস্তৃত মুদ্রা হবে।

সংকীর্ণ মুদ্রায় মুদ্রার তারল্যতা অধিক থাকে কিন্তু বিস্তৃত মুদ্রায় মুদ্রার তারল্যতা কম থাকে। সংকীর্ণ মুদ্রা বিস্তৃত মুদ্রার একটি অংশ। বিস্তৃত মুদ্রায় সংকীর্ণ মুদ্রা অন্তর্ভূক্ত থাকে।

প্রশ্ন ১৪। RBI এর প্রয়োগ করা মুদ্রানীতির অস্ত্রগুলো কী কী ?

অথবা,

ভারতীয় রিজার্ভ ব্যাংক দ্বারা ব্যবহৃত মুদ্রানীতির ব্যবস্থাগুলি কী কী ?

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক মুদ্রার স্থিরতা রক্ষার জন্য ঋণ নিয়ন্ত্রণ করে। এই উদ্দেশ্যে রিজার্ভ ব্যাংক পরিমাণগত ঋণ নিয়ন্ত্রণ ব্যবস্থা এবং গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থা গ্রহণ করে থাকে। পরিমাণগত ঋণ নিয়ন্ত্রণ ব্যবস্থায় সামগ্রিকভাবে ঋণের পরিমাণ হ্রাস-বৃদ্ধির ব্যবস্থা করা হয়। গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থায় বিশেষ বিশেষ ক্ষেত্রে ঋণ নিয়ন্ত্রণ করা হয়।

নিম্নে RBI এর প্রয়োগ করা মুদ্রানীতির হাতিয়ারগুলো উল্লেখ করা হল।

পরিমাণগত নিয়ন্ত্রণ ব্যবস্থাঃ

(১) ব্যাংক রেইটের হ্রাস-বৃদ্ধি।

(২) খোলা বাজারে কারবার।

(৩) নগদ জমা অনুপাত।

(৪) বিধিবদ্ধ তারল্য অনুপাত।

গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থাঃ

(১) ক্রেডিট রেশনিং বা ঋণ বরাদ্দ প্রথা।

(২) নৈতিক প্রণোদন।

অতিরিক্ত প্রশ্নোত্তর

1. বাণিজ্যিক ব্যাংক কী ? বাণিজ্যিক ব্যাংকের কার্যাবলি লেখো।

উত্তরঃ জনসাধারণের টাকা পয়সা সংগ্রহ করে আবার জনসাধারণকে ঋণ প্রদান করে বিত্তীয় কার্যাবলি সম্পাদন এবং লাভ অর্জন করা বিত্তীয় প্রতিষ্ঠানকে বাণিজ্যিক ব্যাংক বলে।

বাণিজ্যিক ব্যাংকের কার্যাবলিঃ

(১) বাণিজ্যিক ব্যাংক আমানত গ্রহণ করে।

(২) বাণিজ্যিক ব্যাংক হ্রস্ব এবং দীর্ঘকালীন ঋণ প্রদান করে।

(৩) বাণিজ্যিক ব্যাংক সম্পদ এবং নগদ ধনের নিরাপত্তা প্রদান করে।

(৪) বাণিজ্যিক ব্যাংক অংশপত্র আদি বিক্রি এবং ক্রয় করে।

(৫) বাণিজ্যিক ব্যাংক আমানত সৃষ্টি করে।

(৬) বাণিজ্যিক ব্যাংক জনকল্যাণের জন্য বিত্তীয় সাহায্য প্রদান করে।

(৭) বাণিজ্যিক ব্যাংক বিনিময় বিল বাট্টাকরণ করে।

2. ‘বিমুদ্রাকরণ’-এর বিষয়ে একটি টীকা লেখো।

উত্তরঃ ভারতের প্রধানমন্ত্রী নরেন্দ্র মোদী ৮ নভেম্বর ২০১৬ সালে প্রচলিত ৫০০ টাকা ও ১০০০ টাকার নোট বাতিল ঘোষণা করলেন। প্রচলিত মুদ্রাকে মুদ্রার মর্যাদা থেকে বঞ্চিত করাকে বিমুদ্রাকরণ বলে।

বিমুদ্রাকরণের সুফলগুলি হলঃ

(১) ভারতবর্ষের সর্বাধিক কালো টাকার উদ্ধার।

(২) গরিবদের জন্য কাজের সুযোগ বৃদ্ধি

(৩) ভারতের অর্থনৈতিক ব্যবস্থার শুদ্ধিকরণ

(৪) কর সংগ্রহে অভূতপূর্ব সাফল্য।

কালো টাকার উপর রাশ টানা, দুর্নীতি ও জাল নোট বন্ধ করার উদ্দেশ্য নিয়েই বিমুদ্রাকরণ করা হয়।

বিমুদ্রাকরণের কুফলগুলি হলঃ

(১) নোট বাতিল প্রক্রিয়ার সময়ে প্রচুর পরিমাণে কালো টাকাকে সাদা করা হয়েছে।

(২) নোট বাতিলের সময়ে বহু মানুষ চাকুরি হারিয়ে বেকার হয়েছে।

(৩) নোট বাতিলের সময়ে ১০০রও বেশি মানুষ ব্যাংকের লাইনে দাঁড়িয়ে মৃত্যু হয়েছিল।

দীর্ঘ উত্তরধর্মী প্রশ্নোত্তর

প্রশ্ন ১। বাণিজ্যিক ব্যাংকের যে কোনো চারটি কার্যাপ্রণালী সংক্ষেপে ব্যাখ্যা করো।

উত্তরঃ বাণিজ্যিক ব্যাংকের প্রধান কার্যাবলি নিচে দেওয়া হল –

(১) সঞ্চয় গ্রহণঃ বাণিজ্যিক ব্যাংকগুলো বিভিন্ন ব্যক্তি এবং সংগঠনের কাছ থেকে সঞ্চয় গ্রহণ করে।

তিন প্রকারের জমা প্রচলিত আছে –

(ক) চলতি জমা/ চাহিদা জমা।

(খ) সঞ্চয় জমা। এবং

(গ) স্থির জমা বা কাল জমা।

বাণিজ্যিক ব্যাংকের ব্যবসার মূল ভিত্তি হচ্ছে ব্যাংকের আমানত।

(২) ঋণের যোগান: বাণিজ্যিক ব্যাংক হ্রস্ব এবং দীর্ঘকালীন ঋণ প্রদান করে। ঋণ প্রদানের মধ্য দিয়ে বাণিজ্যিক ব্যাংক লাভ উপার্জন করে। ঋণ প্রদানের ক্ষেত্রে ব্যাংক মাটি, সোনা, সরকারি ঋণপত্র ইত্যাদি বন্ধকি হিসাবে গ্রহণ করে। ব্যাংক কৃষি, উদ্যোগ, ব্যবসা প্রতিষ্ঠান, ব্যক্তি বা সংগঠনকে ঋণ প্রদান করে।

(৩) আমানতের সৃষ্টি: বাণিজ্যিক ব্যাংক ঋণ মুদ্রা সৃষ্টি করে। সঞ্চয়কারীর জমা থেকে ব্যাংক উদ্ভূত আমানতের সৃষ্টি করে। ব্যাংক যখন ঋণ অনুমোদন করে তখন নগদ টাকা না দিয়ে একটি নতুন হিসাব খোলে। এই নতুন হিসাব বা আমানতই ঋণমুদ্রারূপে আত্ম প্রকাশ করে।

(৪) অন্যান্য কার্য: জনগণ ব্যাংকে মূল্যবান অলংকার, নথিপত্র ইত্যাদি নিরাপদে রাখার সুবিধা লাভ করে। আজকাল মানুষ ব্যাংকের ক্রেডিট কার্ড বা ভিসা কার্ডের সাহায্যে মূল্যবান বস্তু বাজার থেকে কিনতে পারে। মানুষ এক স্থান থেকে অন্য স্থানে অতি সহজে টাকা পাঠাতে পারে। জমাকারীরা ঘরে বসে ব্যাংককে নির্দেশ দিতে পারে এবং ব্যাংকের সেবা লাভ করতে পারে।

প্রশ্ন ২। ভারতীয় রিজার্ভ ব্যাংকের কার্যাবলি ব্যাখ্যা করো।

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক ভারতের শীর্ষতম বিত্তীয় সংস্থা। 1935 সালে ভারতীয় রিজার্ভ ব্যাংক প্রতিষ্ঠিত হয়। 1949 সালে এই ব্যাংকটির রাষ্ট্রীয়করণ করা হয়েছিল। ভারতীয় রিজার্ভ ব্যাংকের প্রধান কার্যসমূহ নিচে দেওয়া হল।

(১) কাগজী নোট ছাপানোর অধিকার: ভারতীয় রিজার্ভ ব্যাংক কাগজী নোট প্রস্তুত করে। এইজন্যই ভারতীয় রিজার্ভ ব্যাংককে 200 কোটি টাকা মূল্যের সোনা এবং বৈদেশিক মুদ্রা জমা রাখতে হয়। রিজার্ভ ব্যাংকের ছাপানো কাগজী মুদ্রা বিহিত মুদ্রা হিসাবে সমগ্র দেশে স্বীকৃত।

(২) সরকারের ব্যাংক: ভারতীয় রিজার্ভ ব্যাংক সরকারের ব্যাংক হিসাবে কাজ করে। এক্ষেত্রে রিজার্ভ ব্যাংক হচ্ছে সরকারি টাকা পয়সার যোগানকারী, সরকারের পরামর্শদাতা এবং সরকারের প্রতিনিধি।

(৩) ব্যাংকসমূহের ব্যাংক: RBI ব্যাংক সমূহের ব্যাংক হিসাবে কাজ করে। RBI বাণিজ্যিক ব্যাংককে ঋণ প্রদান করে। বাণিজ্যিক ব্যাংক সমূহের হিসাব পরীক্ষা করে। বাণিজ্যিক ব্যাংক সমূহের অন্তিম ঋণদাতা হিসাবে বিত্তীয় সাহায্য প্রদান করে।

(8) ঋণ নিয়ন্ত্রণ: ভারতীয় রিজার্ভ ব্যাংক ঋণ ব্যবস্থার নিয়ন্ত্রণ করে। বাণিজ্যিক ব্যাংকের ঋণ সম্প্রসারণের ফলে দেশে মোট মুদ্রার যোগান বৃদ্ধি পায় এবং দ্রব্যমূল্যের ঊর্ধ্বগামী হয়। RBI নিয়ন্ত্রণমূলক পদ্ধতিসমূহ প্রয়োগ করে মুদ্রাস্ফীতির হার কমাতে পারে।

(৫) বৈদেশিক মুদ্রার রক্ষক: ভারতীয় রিজার্ভ ব্যাংক বৈদেশিক মুদ্রার রক্ষক। এছাড়াও RBI মুদ্রার বৈদেশিক বিনিময় হার নির্ধারণ করে থাকে।

(৬) উন্নয়নমূলক কার্য: ভারতবর্ষের সামগ্রিক উন্নয়নের জন্য ভারতীয় রিজার্ভ ব্যাংক, NABARD, IDBI ইত্যাদি সহযোগী প্রতিষ্ঠান স্থাপন করেছে। এই প্রতিষ্ঠানগুলোর মাধ্যমে রিজার্ভ ব্যাংক কৃষি ও শিল্পের বিকাশের জন্য অর্থ যোগানের ব্যবস্থা গ্রহণ করে।

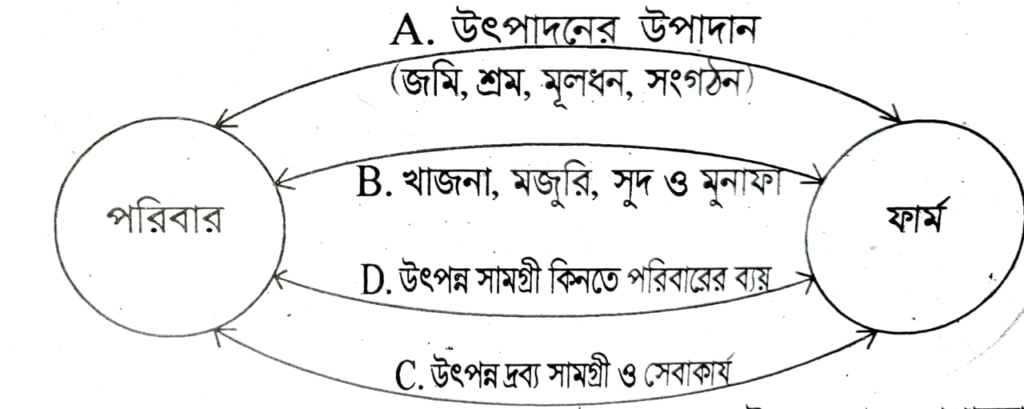

প্রশ্ন ৩। আয়ের বৃত্তাকার প্রবাহ বা আয় ব্যয়ের বৃত্তস্রোত বর্ণনা করো।

উত্তরঃ অর্থনীতিতে উৎপাদন ও ভোগ প্রক্রিয়া চলতে থাকার ফলে ফার্ম ও পরিবারের মধ্যে আয়-ব্যয় প্রবাহের সৃষ্টি হয়। এই প্রবাহ বৃত্তাকারে আবর্তিত থাকে। কারণ একটি ক্ষেত্রের ব্যয় অন্য ক্ষেত্রের আয় হিসাবে সৃষ্ট হয়। আয় এবং ব্যয়ের এই অবিরত প্রবাহকেই অর্থনীতিতে আয়ের বৃত্তাকার বা চক্রাকার প্রবাহ বলে।

নিচের চিত্রের সাহায্যে এই বৃত্তাকার প্রবাহের ধারণাটি ব্যাখ্যা করা হল-

ওপরের তালিকায় দেখা যাচ্ছে যে, উৎপাদনের উপকরণের যোগানদাতা হল পরিবারবর্গ। ওই উপকরণ বিক্রি করে পরিবারবর্গের আয় হয়, যা ফার্মের ব্যয় অর্থাৎ ফার্মের ব্যয়ই পরিবারের আয় হিসাবে সৃষ্টি হচ্ছে। আবার, পরিবারের সদস্যরা যখন দ্রব্যসামগ্রী কিনতে এই অর্থ ব্যয় করবে, তখন ওই অর্থ আবার ফার্মের কাছে গিয়ে পৌঁছবে। অর্থাৎ যেখান থেকে শুরু করা হচ্ছে, সেখানেই শেষ হচ্ছে বলে একে আয়ের চক্রীয় প্রবাহ বলা হয়।

প্রশ্ন ৪। কেন্দ্রীয় ব্যাংকৃত ঋণ নিয়ন্ত্রণের তিন প্রকার পন্থা ব্যাখ্যা করো।

অথবা,

ভারতীয় রিজার্ভ ব্যাংকের প্রয়োগ করা মুদ্রানীতির তিনটি হাতিয়ার বা অস্ত্র ব্যাখ্যা করো।

অথবা,

একটি অর্থনীতির মুদ্রাস্ফীতি অবস্থা নিয়ন্ত্রণের জন্য কেন্দ্রীয় ব্যাঙ্ক পরিমাণগত ঋণ নিয়ন্ত্রণের পদ্ধতিগুলি কীভাবে ব্যবহার করবে ?

উত্তরঃ কেন্দ্রীয় ব্যাংক হল দেশের সর্বোচ্চ আর্থিক প্রতিষ্ঠান। দেশের কেন্দ্রীয় ব্যাংক হিসাবে রিজার্ভ ব্যাংকের অন্যতম দায়িত্ব হল মুদ্রার যোগানের নিয়ন্ত্রক হিসাবে কার্য সম্পাদন করা। এই কার্য সম্পাদন করার জন্য ভারতীয় রিজার্ভ ব্যাংক দুই শ্রেণির নিয়ন্ত্রণ ব্যবস্থার আশ্রয় গ্রহণ করে। পরিমাণগত ব্যবস্থা এবং গুণগত ব্যবস্থা।

RBI- এর প্রয়োগ করা মুদ্রানীতির হাতিয়ার সমূহ হলো-

(১) ব্যাংকের হার: ব্যাংকের হার হল সেই হার যে হারে কেন্দ্রীয় ব্যাংক বাণিজ্যিক ব্যাংককে ঋণ প্রদান করে। মুদ্রাস্ফীতির সময় ব্যাংকের হার বৃদ্ধি করা হয় যার ফলে বাণিজ্যিক ব্যাংক সুদের হার বাড়িয়ে দেয়, পরিণামে ঋণগ্রহীতা ঋণ গ্রহণ নিরুৎসাহিত হয় এবং বাজারে ঋণ হ্রাস পেয়ে মুদ্রাস্ফীতি নিয়ন্ত্রিত হয়। আবার, মুদ্রা সংকোচনের সময় কেন্দ্রীয় ব্যাংক ক্রেডিট প্রসারের জন্য ব্যাংক রেইট হ্রাস করে।

(২) মুক্ত বাজার অভিযান: মুক্ত বাজার অভিযান বলতে বোঝায় কেন্দ্রীয় ব্যাংক কর্তৃক সরকারি ঋণপত্র ক্রয় বিক্রয়। কেন্দ্রীয় ব্যাংক খোলা বাজারে ঋণপত্র বিক্রয় করলে ক্রেতারা ব্যাংক আমানত থেকে টাকা তুলে ওর দাম প্রদান করে। ফলে ব্যাংক আমানত হ্রাস পায় এবং ব্যাংকগুলোর ঋণ দেওয়ার ক্ষমতাও হ্রাস পায়। বাজারে ঋণ হ্রাস পেয়ে মুদ্রাস্ফীতি নিয়ন্ত্রিত হয়।

(৩) ঋণ বরাদ্দ প্রথা: ঋণ বরাদ্দ প্রথা হল RBI এর ঋণ নিয়ন্ত্রণের গুণগত পদ্ধতি। এই পদ্ধতি অনুসারে, কোন ব্যাংক কী পরিমাণ ঋণ প্রদান করতে পারবে তার সর্বোচ্চ সীমা নির্ধারণ করে কেন্দ্রীয় ব্যাংক বিভিন্ন বাণিজ্যিক ব্যাংককে প্রয়োজনীয় নির্দেশ দেয়। এছাড়া, ব্যাংকগুলি কেন্দ্রীয় ব্যাংকের নিকট হতে কী পরিমাণ ঋণ ব্যাংক রেটে আনতে পারবে তাও স্থির করে দেয়।

(৪) নৈতিক প্রণোদন: অন্যান্য বাণিজ্যিক ব্যাংকের সঙ্গে RBI এর ঘনিষ্ঠ যোগাযোগ থাকে বলে ঋণ নিয়ন্ত্রণের জন্যও অন্যান্য ব্যাংকগুলোর নিকট অনুরোধবার্তা বা নির্দেশ নামা পাঠিয়ে ওদের বিচারবুদ্ধির নিকট আবেদন করতে পারে।

প্রশ্ন ৫। ভারতের মৌদ্রিক কর্তৃপক্ষ হিসাবে ভারতীয় রিজার্ভ ব্যাংকের প্রধান ভূমিকা ব্যাখ্যা করো।

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক সংক্ষেপে RBI হচ্ছে দেশের শীর্ষস্থানীয় বিত্তীয় প্রতিষ্ঠান। RBI সরকারের অনুমোদন সাপেক্ষে মুদ্রানীতি গ্রহণ করে। মুদ্রা ব্যবস্থার সঙ্গে জড়িত দেশের মুদ্রা ও ঋণযোগান ব্যবস্থা পরিচালনা এবং বিত্তীয় প্রতিষ্ঠান সমূহের ঋণ ব্যবস্থা ও সুদের হার নিয়ন্ত্রণ করার জন্য যে নীতি তাকে মুদ্রানীতি বলে। রিজার্ভ ব্যাংক নানাবিধ ফলপ্রসূ পদ্ধতির মাধ্যমে দেশের অর্থের যোগান নিয়ন্ত্রণ করে দাম ও বৈদেশিক বিনিময় হারের স্থায়িত্ব রক্ষা করে। টাকাকড়ির প্রচলন ও ব্যাংক ক্রেডিট নিয়ন্ত্রণ – এই দুটি কাজের একচেটিয়া ক্ষমতা RBI এর হস্তে ন্যস্ত যা দ্বারা RBI অর্থের মোট যোগান নিয়ন্ত্রণ করা সম্ভব হয়।

দেশের অন্যান্য ব্যাংকের কার্যকলাপের ওপর যথাযথ নিয়ন্ত্রণ ও তদারকের ব্যবস্থা করে RBI সুষ্ঠু ব্যাংক ব্যবস্থা গড়ে তুলে। দেশের অর্থসংক্রান্ত নীতির যথাযথ রূপায়ণ RBI এর হস্তে ন্যস্ত থাকে।

ভারতের ন্যায় উন্নয়নশীল দেশে RBI অর্থনৈতিক উন্নয়নের জন্য গুরুত্বপূর্ণ ভূমিকা পালন করছে। দামস্তরের স্থিরতা রক্ষা, কৃষি শিল্প ও অন্যান্য অগ্রাধিকার ক্ষেত্রে ব্যাংক ঋণের ব্যবস্থা করে দেওয়া, সরকারি ঋণ সংগ্রহ করা ইত্যাদি বিষয়গুলো RBI সুষ্ঠুভাবে সম্পন্ন করছে। সুতরাং দেখা যায়, অর্থ সংক্রান্ত নীতির কর্তৃপক্ষ হিসাবে ভারতীয় রিজার্ভ ব্যাংকের ভূমিকা বিশেষ গুরুত্বপূর্ণ।

প্রশ্ন ৬। ‘অর্থনীতিতে মুদ্রার যোগান পরিবর্তনের জন্য RBI দায়বদ্ধ।’ – উক্তিটি ব্যাখ্যা করো।

উত্তরঃ দেশের মূল্যস্তরের সুস্থিরতা বজায় রাখতে হলে মুদ্রার যোগান নিয়ন্ত্রণ একান্ত আবশ্যক। ভারতীয় রিজার্ভ ব্যাংক মুদ্রার যোগান নিয়ন্ত্রণ করে থাকে। RBI বাণিজ্যিক ব্যাংকের ঋণ প্রদানের ক্ষমতা নিয়ন্ত্রণের মাধ্যমে দেশে মুদ্রার যোগানের ভারসাম্য বজায় রাখে। মুদ্রার মূল্যের স্থিতিশীলতা রক্ষার জন্য RBI প্রধানতঃ ‘ব্যাংক হার’ এবং ‘খোলা বাজার প্রক্রিয়া’- এই দুটি হাতিয়ার প্রয়োগ করে।

(১) ব্যাংক হার: যে সুদের হারে রিজার্ভ ব্যাংক বাণিজ্যিক ব্যাংক সমূহকে ঋণ প্রদান করে তাকে ব্যাংক হার বলে। ব্যাংক হার বৃদ্ধি পেলে বাণিজ্যিক ব্যাংক প্রদেয় ঋণের সুদের হার বেশি হয়। ফলে বিনিয়োগকারীরা অধিক সুদে ঋণ গ্রহণে অনীহা প্রকাশ করে। ফলস্বরূপ, বাজারে মুদ্রার যোগান হ্রাস পায়। পক্ষান্তরে, ব্যাংক হার কম হলে বাণিজ্যিক ব্যাংক অধিক পরিমাণে সুদ প্রদান করতে সক্ষম হয় এবং মুদ্রার যোগান বৃদ্ধি পায়। সুতরাং দেখা যায়, রিজার্ভ ব্যাংক ব্যাংক হারের হ্রাসবৃদ্ধি করে মুদ্রার যোগান নিয়ন্ত্রণ করে থাকে।

(২) খোলা বাজার প্রক্রিয়া: মুদ্রার যোগান নিয়ন্ত্রণের লক্ষ্যে RBI খোলা বাজার প্রক্রিয়া গ্রহণ করে থাকে। এই প্রক্রিয়া অনুসারে, মুদ্রার যোগান হ্রাস করার উদ্দেশ্যে কেন্দ্রীয় ব্যাংক মুক্ত বাজারে ঋণপত্র বিক্রি করে। বাণিজ্যিক ব্যাংক সমূহ এই ঋণপত্র ক্রয় করে। ফলে তাদের ঋণসৃষ্টির ক্ষমতা হ্রাস পায়। পক্ষান্তরে, যখন মুদ্রার যোগান বৃদ্ধির লক্ষ্য থাকে, তখন RBI ঝণপত্র ক্রয় করে। ফলে বাণিজ্যিক ব্যাংকের নগদ অর্থ বৃদ্ধি পায় এবং বাণিজ্যিক ব্যাংক অধিক পরিমাণে ঋণ প্রদানে সক্ষম হয়। এক্ষেত্রে মুদ্রার যোগান স্বাভাবিকভাবেই বৃদ্ধি পাবে। এভাবে পরিস্থিতি অনুসারে RBI মুদ্রার যোগান হ্রাস-বৃদ্ধি করতে পারে বলে ভারতীয় রিজার্ভ ব্যাংক মুদ্রার যোগান পরিবর্তনের জন্য দায়বদ্ধ।

প্রশ্ন ৭। মুদ্রার লেনদেন চাহিদাটি ব্যাখ্যা করো।

উত্তরঃ হাতে টাকা রাখার ইচ্ছা হতে অর্থের চাহিদা সৃষ্টি হয়। ‘Most of the people receive their incomes by the week or the month, while the expenditure goes on day by day. So, a certain amount of ready money is kept in hand for carrying out day to day transactions’ অর্থাৎ অধিকাংশ মানুষ এক নির্দিষ্ট সময়ের ব্যবধানে অর্থ উপার্জন করে কিন্তু দৈনন্দিন ব্যয় সংকুলানের জন্য প্রত্যহ কিছু অর্থ ব্যয় করতে হয়। এজন্য মানুষ কিছু পরিমাণ নগদ অর্থ হাতে রাখতে চায়। কোন ব্যক্তি বা প্রতিষ্ঠান কত পরিমাণ নগদ অর্থ হাতে রাখবে তা প্রধানত ওই ব্যক্তি বা প্রতিষ্ঠানের আয়ের ওপর নির্ভর করে। আয় যত বেশি হয়, লেনদেনের অভিপ্রায়ে অর্থের চাহিদাও তত বেশি হয়।

সুতরাং দেখা যায়, আয় প্রাপ্তি ও ব্যয়ের সময়ের ব্যবধানই নগদ টাকা হাতে রাখার ইচ্ছা প্রবৃত্তি মানুষের মনে জাগরিত করে। এটাকেই বলা হয় মুদ্রার লেনদেন চাহিদা।

প্রশ্ন ৮। বাণিজ্যিক ব্যাংক মুদ্রা সৃষ্টি করতে পারে কি ? ব্যাখ্যা করো।

উত্তরঃ কেন্দ্রীয় ব্যাংকের মত বাণিজ্যিক ব্যাংক মুদ্রা সৃষ্টি করতে না পারলেও পরোক্ষভাবে বাণিজ্যিক ব্যাংক মুদ্রা সৃষ্টি করতে পারে।

ব্যাংকের আমানত দুই প্রকার –

(ক) প্রাথমিক আমানত বা নগদ আমানত।

(খ) মাধ্যমিক বা উদ্ভুত আমানত।

সঞ্চয়কারীর জমাকে প্রাথমিক আমানত বলে। ব্যাংক প্রাথমিক আমানত থেকে উদ্ভুত আমানত সৃষ্টি করে। এই উদ্ভূত আমানত সৃষ্টিকে ঋণমুদ্রা সৃষ্টি বলা হয়। ব্যাংক প্রাথমিক আমানত থেকে বিভিন্ন ব্যক্তি, সংগঠন, ব্যবসায়ী, উদ্যোগ প্রতিষ্ঠান ইত্যাদিকে ঋণপ্রদান করে। কিন্তু ব্যাংক ঋণের পরিমাণ নগদ টাকাতে দেয় না, সেটা ধনাদেশ অর্থাৎ চেকের মাধ্যমে দেয়। ব্যাংক ঋণগ্রহণকারীর নামে একটা নতুন Account (হিসাব) খোলে। এই নতুন হিসাব বা Account কে আরেকটা ঋণের উৎস হিসাবে গণ্য করা হয়। কিন্তু প্রতিটি ঋণ প্রদানের ক্ষেত্রে এক নির্দিষ্ট জমা অনুপাত প্রাথমিক অনুপাত থেকে বাদ দিতে হয়। প্রাথমিক অনুপাত থেকে নগদ জমা অনুপাত বাদ দিলে যা থাকে তাকে অতিরিক্ত জমা বলা হয়। বাণিজ্যিক ব্যাংক অতিরিক্ত জমাটুকু ঋণ হিসাবে এগিয়ে দেয়। একটি প্রাথমিক আমানত থেকে বেশ কয়েকটা উদ্ভুত আমানত বা ঋণ মুদ্রার সৃষ্টি হতে পারে। যেহেতু ব্যাংক আমানত দেশের মোট মুদ্রা যোগানের একটি অংশ, সেহেতু বাণিজ্যিক ব্যাংক ঋণমুদ্রা সৃষ্টি করে মুদ্রার মোট যোগানের সম্প্রসারণ ঘটায়।

প্রশ্ন ৯। তারল্য ফাঁদ বা নগদ স্পৃহার ফাঁদ কী ? এটি সুদের হারের সঙ্গে কীভাবে সম্পর্কিত ?

উত্তরঃ তারল্য ফাঁদ হল একটি পরিস্থিতি যেখানে অর্থনীতিতে সুদের পরিমাণের হার অত্যন্ত কম। যেখানে প্রত্যেকটি অর্থনৈতিক প্রতিনিধি প্রত্যাশা করে ভবিষ্যতে সুদের হার বাড়বে এবং ফলশ্রুতিতে মূলধনের ক্ষতি ঘটিয়ে ঋণপত্রের দাম কমবে। প্রত্যেকে তাদের সম্পদ মুদ্রায় রূপান্তরিত করে এবং মুদ্রার প্রত্যাশাভিত্তিক বা কল্পনাপ্রসূত চাহিদা অসীম হয়। এক্ষেত্রে প্রত্যাশাভিত্তিক চাহিদা রেখা সমান্তরাল সরলরেখা হয়। নিচে রেখাচিত্রের সাহায্যে তারল্যফাঁদ দেখানো হয়েছে।

ওপরের চিত্রে চাহিদা ফলককে অনুভূমিক অক্ষে ও সুদের হারকে উল্লম্ব অক্ষে দেখানো হয়েছে। যখন চাহিদা ফলন অসীম স্থিতিস্থাপক হয়, তখন অর্থব্যবস্থা তারল্যপ্রীতির ফাঁদে পৌঁছে।

প্রশ্ন ১০। ঘাটতি বিত্তায়নের ধারণাটি ব্যাখ্যা করো।

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক সরকারের ব্যাংক হিসাবে কাজ করে। কেন্দ্রীয় সরকারের বাজেট ঘাটতি দেখা দিলে সেই ঘাটতি রিজার্ভ ব্যাংক দূর করতে সাহায্য করে। কেন্দ্রীয় বাজেটে যখন মোট সরকারি ব্যয়ের পরিমাণ সরকারি আয়ের চেয়ে অধিক হয়, তখন বাজেট ঘাটতির উদ্ভব হয়। উদাহরণস্বরূপ, বাজেটে মোট সরকারি ব্যয়ের পরিমাণ হল 50 হাজার কোটি টাকা এবং মোট সরকারি আয়ের পরিমাণ হল 45 হাজার কোটি টাকা। এক্ষেত্রে বাজেট ঘাটতির পরিমাণ হবে 50000 – 45000 = 5000 কোটি টাকা। রিজার্ভ ব্যাংক 5 হাজার কোটি টাকার নতুন মুদ্রা তৈরি করে সরকারের বিক্রি করা ঋণপত্র বাবদ সরকারকে 5 হাজার কোটি টাকার মুদ্রার যোগান দেবে। সরকার তখন এই মুদ্রার দ্বারা তার ব্যয়সমূহ পরিশোধ করবে। এভাবে সরকার দ্বারা বাজেটের জন্য ভারতীয় রিজার্ভ ব্যাংকের মাধ্যমে বিত্ত যোগান করাকে ঘাটতি বিত্তায়ন বলা হয়।

প্রশ্ন ১১। ‘শেষ পর্যায়ের ঋণদাতা’ হিসাবে ভারতীয় রিজার্ভ ব্যাংকের কার্য ব্যাখ্যা করো।

উত্তরঃ ভারতীয় মুদ্রা ব্যবস্থায়, রিজার্ভ ব্যাংক বাণিজ্যিক ব্যাংকসমূহের জামিনদার অর্থাৎ Guarantor। RBI বাণিজ্যিক ব্যাংকসমূহের ব্যাংক হিসাবে কাজ করে। বাণিজ্যিক ব্যাংকগুলো তাদের আমানতের একটি অংশ রিজার্ভ ব্যাংকে গচ্ছিত রাখে। RBI বাণিজ্যিক ব্যাংকগুলোর সুষ্ঠ পরিচালনার জন্য পরামর্শ দান করে এবং তাদের আর্থিক সংকটে ঋণ দান করে মুক্ত করে। আমানতকারীদের সঞ্চয় ঘুরিয়ে দেওয়ার ক্ষেত্রে অসুবিধার সম্মুখীন হলে রিজার্ভ ব্যাংক ব্যাংকগুলোকে ঋণ দান করে। বাণিজ্যিক ব্যাংকগুলোর তারল্য অবস্থার অবনতির সময় রিজার্ভ ব্যাংক ঋণ দান করে স্বচ্ছলতা ফিরিয়ে আনে। তাই কেন্দ্রীয় ব্যাংককে শেষ আশ্রয়ের ঋণদাতা বা অন্তিম পর্যায়ের ঋণদাতা বলা হয়।

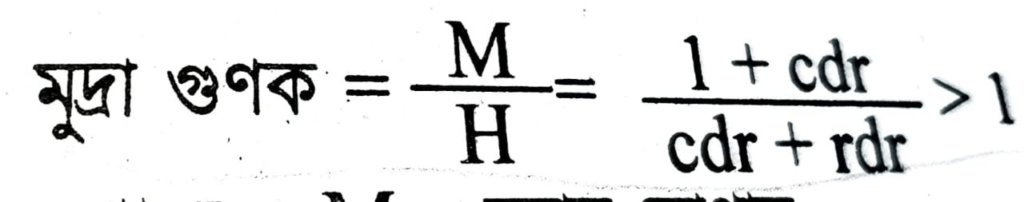

প্রশ্ন ১২। ‘মুদ্রা গুণক’ প্রক্রিয়া ব্যাখ্যা করো।

অথবা,

ব্যাংক কীভাবে আমানত মুদ্রা সৃষ্টি করে থাকে ?

উত্তরঃ কোন একটি অর্থনীতিতে মুদ্রার মোট যোগান এবং উচ্চ ক্ষমতাসম্পন্ন মুদ্রার অনুপাতকে মুদ্রা গুণক বলে। Every loan cards a deposit অর্থাৎ প্রত্যেক ঋণ আমানত সৃষ্টি করে। এই ব্যাংক সৃষ্ট আমানত দেশের অর্থ যোগানকে প্রচণ্ডভাবে প্রভাবিত করে।

ধরা যাক, একজন গ্রাহক ব্যাংকের নিকট 1000 টাকা জমা রাখল। যদি নিয়মানুসারে ব্যাংককে আমানতের 10% নগদ মুদ্রায় জমা রাখতে হয়, তবে সেই ব্যাংক 100 টাকা নগদে রেখে বাকি 900 টাকা অপর কাউকে ঋণ হিসাবে প্রদান করবে। সেই ঋণের প্রাপক যদি ওই টাকা অন্য কোন ব্যাংকে জমা রাখে, তাহলে দ্বিতীয় ব্যাংক 900 টাকার শতকরা 10% রেখে বাকি 90% অর্থাৎ 810 টাকা ঋণ প্রদান করবে। তৃতীয় ব্যাংকে যদি এই 810 টাকা জমা হয়, তাহলে সেই ব্যাংক শতকরা 10% অর্থাৎ 81 টাকা রেখে বাকি 729 টাকা ঋণ প্রদান করবে। এভাবে চলতে থাকলে শেষ পর্যন্ত সকল ব্যাংকের জমার পরিমাণ হবে = 1000+ 900 + 810 +729 +………. + 0 = 10000 টাকা।

অর্থাৎ নগদ 1000 টাকা জমা রাখার ফলে সকল ব্যাংকের মোট আমানত 10000 টাকা হবে। সুতরাং দেখা গেল, জমা টাকার 10 গুণ বেশি আমানত ব্যাংক ব্যবস্থা সৃষ্টি করল। এই প্রক্রিয়াটিকে ‘মুদ্রা গুণক’ বলা হয়।

প্রশ্ন ১৩। ভারতের অর্থনৈতিক উন্নয়নে বাণিজ্যিক ব্যাংকের ভূমিকা ব্যাখ্যা করো।

উত্তরঃ ভারতের মত উন্নয়নশীল রাষ্ট্রের অর্থনৈতিক উন্নয়নে বাণিজ্যিক ব্যাংকগুলো বিশেষ ভূমিকা গ্রহণ করে। দেশের ঋণ ব্যবস্থা রাষ্ট্রীয় উৎপাদনের একটি প্রধান উপাদান। অন্যদিকে সঞ্চয় বৃদ্ধিও মূলধন গঠনের জন্য অপরিহার্য। উন্নয়নের এই দুটো প্রধান কার্য বাণিজ্যিক ব্যাংকগুলো পূরণ করতে পারে। বর্তমানকালে দ্রুত শাখা সম্প্রসারণ এবং বিভিন্ন আকর্ষণীয় সঞ্চয় পরিকল্পনা গ্রহণ করে বাণিজ্যিক ব্যাংকগুলো সঞ্চয় সংগ্রহের ওপর বেশ গুরুত্ব দিচ্ছে। ব্যাংক ঋণের মাধ্যমে কৃষিখণ্ড, উদ্যোগখণ্ড এবং ব্যবসা বাণিজ্যের দ্রুত সম্প্রসারণ ঘটছে। ব্যাংক ঋণ উৎপাদনমুখী হওয়ার ফলে উৎপাদনের মাত্রা দ্রুতগতিতে বৃদ্ধি পাচ্ছে। ব্যাংক ঋণের সুবিধা গ্রহণ করে শিক্ষিত বেকার যুবক যুবতীরা স্ব-নিয়োজন প্রকল্পসমূহ গ্রহণ করতে পারছে। কেন্দ্রীয় ব্যাংকের উদার মুক্তনীতির অধীনে বাণিজ্যিক ব্যাংকগুলো সুদের হার কমিয়ে দেয় এবং কম সুদে উন্নয়নমূলক কাজে ঋণের যোগান দেয়। গ্রামাঞ্চলে কৃষক, ক্ষুদ্র উদ্যোগী, মীনপালক, ক্ষুদ্র ব্যবসায়ী এবং অন্যান্য পিছিয়ে পড়া শ্রেণির মানুষকে অগ্রাধিকার দিয়ে কম সুদে ঋণ প্রদান করে বাণিজ্যিক ব্যাংকগুলো গ্রাম্য ঋণের অভাব অনেকখানি দূর করতে পেরেছে। তৎসঙ্গে উপার্জনের উৎসগুলো সৃষ্টি করে বাণিজ্যিক ব্যাংকগুলো দারিদ্র দুরীকরণ কার্যেও সহায় করছে। গ্রাম ও অন্যান্য পিছিয়ে পড়া অঞ্চলে শাখা সম্প্রসারণ করে বাণিজ্যিক ব্যাংকগুলো সাধারণ মানুষের মধ্যে ব্যাংকের বিভিন্ন সুবিধাগুলো ছড়িয়ে দিচ্ছে।

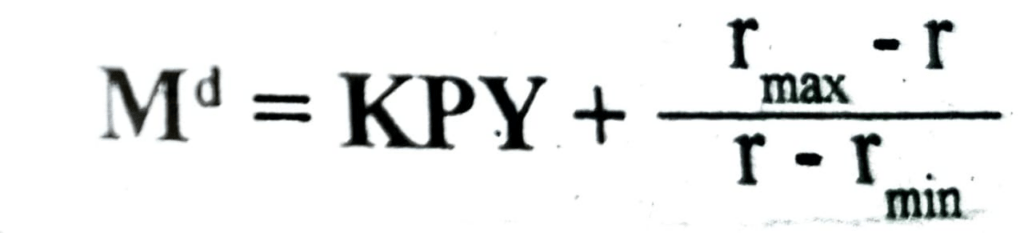

প্রশ্ন ১৪। অর্থনীতিতে মুদ্রার মোট চাহিদাকে নিচে দেওয়া সমীকরণের সাহায্যে দেখানো যায় –

অথবা,

মুদ্রার চাহিদা মানে কী ? মুদ্রার চাহিদা কীভাবে সুদের হারের সাথে জড়িত ব্যাখ্যা করো।

উত্তরঃ অর্থব্যবস্থার মুদ্রার মোট চাহিদা হল দৈনন্দিন ব্যয় জনিত চাহিদা এবং প্রত্যাশা ভিত্তিক চাহিদার সমষ্টি ।

এখানে T হল নির্দিষ্ট সময়সীমা অর্থব্যবস্থার লেনদেনের মোট মূদ্রামূল্য এবং K হচ্ছে ধনাত্মক ভগ্নাংশ । এই সমীকরণকে আমরা এভাবে পরিবর্তন করতে পারি –

এখানে Y হচ্ছে বাস্তব GDP, P হচ্ছে সাধারণ মূল্যস্তর। এই সমীকরণ থেকে বুঝা যায়, দৈনন্দিন ব্যয়জনিত মুদ্রার চাহিদা প্রকৃত আয় ও মূল্যস্তরের সঙ্গে ধনাত্মকভাবে সম্পর্কিত।

মুদ্রার প্রত্যাশাভিত্তিক চাহিদাকে আমরা নিম্নের সমীকরণ দ্বারা প্রকাশ করতে পারি।

পাঠ্যপুস্তকের প্রশ্নাবলির উত্তর

প্রশ্ন ১। সরাসরি পণ্য বিনিময় ব্যবস্থা কী ? তার অসুবিধাগুলি বর্ণনা করো।

উত্তরঃ পণ্য বা দ্রব্য বিনিময় প্রথার অসুবিধাসমূহের ব্যাখ্যা নিচে দেওয়া হল –

(১) অভাবের পারস্পরিক সংগতিহীনতা: অভাবের পারস্পরিক সংগতি না থাকলে বিনিময় প্রথা কার্যকরী হয় না। অর্থাৎ বিনিময় প্রথা কার্যকরী করতে হলে দুজন ব্যক্তির অভাব পরস্পরের পরিপূরক হতে হবে। উদাহরণস্বরূপ – একজন ব্যক্তি কাপড়ের বিনিময়ে চাল চাচ্ছে এবং অন্য ব্যক্তি চালের বিনিময়ে কাপড়। এক্ষেত্রে দুজন ব্যক্তির অভাব পরস্পরের পরিপূরক হওয়ায় বিনিময় কার্য সংঘটিত হতে পারে। কিন্তু চাল চাওয়া ব্যক্তিটি কাপড়ের পরিবর্তে চাল না চেয়ে সরষের তেল চাইলে বিনিময় প্রথা কার্যকরী হবে না।

(২) মূল্য নির্ধারণে অসুবিধাঃ বিনিময় প্রথায় মূল্য পরিমাপের জন্য নির্দিষ্ট কোন মানদণ্ড নেই অর্থাৎ একটি বস্তুর কত পরিমাণের বিপরীতে অন্য বস্তুটি কত পরিমাণ সংগ্রহ করা যাবে তার কোনো নির্দিষ্ট মাপকাঠি বিনিময় প্রথায় ছিল না। তাই পণ্য বিনিময় প্রথায় দ্রব্যের মূল্যাংকনের ক্ষেত্রে বিভিন্ন জটিলতার সৃষ্টি হয়েছিল।

(৩) বিভাজনের ক্ষেত্রে অসুবিধাঃ দ্রব্যসমূহের বিভাজনীয়তা গুণ না থাকার জন্য বিনিময় কার্য কঠিন হয়ে ওঠেছিল । উদাহরণস্বরূপ – একজন ব্যক্তির একটি ছাগল আছে, তার প্রয়োজন সামান্য লবণের। এক্ষেত্রে একটি ছাগলকে বিভক্ত করে লবণ সংগ্রহ করা অসম্ভব।

(৪) সঞ্চয়ের অসুবিধাঃ ভবিষ্যতের নিরাপত্তার জন্য মানুষ সঞ্চয় করতে চায়। পণ্য বিনিময় প্রথায় সঞ্চয় বলতে উৎপাদিত বস্তুর সঞ্চয়কে বোঝায়। কিন্তু উৎপাদিত দ্রব্যগুলো দীর্ঘদিন সঞ্চয় করে রাখা সম্ভব নয়। কিছু কিছু বস্তু আছে যেগুলো অতি সহজে বিনষ্ট হয়ে যায়। সেজন্য সঞ্চয়ের অসুবিধা দ্রব্য বিনিময় প্রথার একটি বড় সমস্যা ছিল।

প্রশ্ন ২। মুদ্রার মুখ্য কার্যকারিতা কী কী ? মুদ্রার ব্যবহার কীভাবে সরাসরি পণ্য বিনিময় ব্যবস্থার অসুবিধাগুলি দূর করে ?

উত্তরঃ মুদ্রা হল সর্বজন গ্রাহ্য বিনিময়ের এক উৎকৃষ্ট মাধ্যম। মুদ্রার প্রাথমিক কার্যগুলি হল –

(১) মুদ্রা বিনিময়ের মাধ্যম হিসাবে কার্য সম্পাদন করে।

(২) মুদ্রা সঞ্চয়ের ভাণ্ডার হিসাবে কার্য সম্পাদন করে।

(৩) মুদ্রা দেনা পাওনার মানদণ্ড রক্ষা করার কার্য সম্পাদন করে।

(৪) মুদ্রা হিসাবের একটি সুবিধাজনক একক হিসাবে কাজ করে।

মুদ্রা ব্যবহারের ফলে বিনিময় প্রথার অসুবিধাসমূহ দূর হয়েছে। নিম্নে তা বিস্তারিতভাবে আলোচনা করা হয়েছে।

(১) অভাবের সংগতিহীনতা বিনিময় প্রথার প্রধান অসুবিধা ছিল। মুদ্রা আবিষ্কারের ফলে এই অসুবিধা সম্পূর্ণ দূর হয়ে গেছে।

(২) মুদ্রার ব্যবহারের ফলে দ্রব্য অবিভাজ্যতার অসুবিধা দূর হয়েছে। এখন ছাগলের মালিক ছাগলকে মুদ্রার বিনিময়ে বিক্রি করে সেই মুদ্রার দ্বারা কিছু লবণ, কিছু মাছ, কিছু কাপড় সংগ্রহ করতে পারে।

(৩) মুদ্রাই হল মূল্যের মাপকাঠি। প্রতিটি দ্রব্যের মূল্য পরিমাপের সাধারণ মানদণ্ড হিসাবে মুদ্রা ব্যবহার করা হয়। অতএব প্রতিটি মুদ্রার পৃথক পৃথক বিনিময় নির্ধারণের প্রয়োজন নেই।

(৪) মুদ্রা এখন সঞ্চয়ের বাহন হিসেবে কাজ করে। মুদ্রা আবিষ্কার সঞ্চয়কে সহজ ও সরল করে তুলেছে। মানুষ তার উদ্বৃত্ত সম্পদ মুদ্রা হিসেবে দীর্ঘকাল সঞ্চয় করে রাখতে পারে।

ওপরের আলোচনা থেকে বুঝা যায়, মুদ্রা ব্যবহারের ফলে বিনিময় প্রথার সকল অসুবিধা দূর হয়েছে।

প্রশ্ন ৩। দৈনন্দিন ব্যয় জনিত মুদ্রার চাহিদা বলতে কী বোঝ ? তা কীভাবে একটি নির্দিষ্ট সময়ের ভিত্তিতে লেনদেনের মূল্যের সঙ্গে জড়িত ?

উত্তরঃ হাতে টাকা রাখার ইচ্ছা হতে অর্থের চাহিদা সৃষ্টি হয়। ‘Most of the people receive their incomes by the week or the month, while the expenditure goes on day by day. So, a certain amount of ready money is kept in hand for carrying out day to day transactions’ অর্থাৎ অধিকাংশ মানুষ এক নির্দিষ্ট সময়ের ব্যবধানে অর্থ উপার্জন করে কিন্তু দৈনন্দিন ব্যয় সংকুলানের জন্য প্রত্যহ কিছু অর্থ ব্যয় করতে হয়। এজন্য মানুষ কিছু পরিমাণ নগদ অর্থ হাতে রাখতে চায়। কোন ব্যক্তি বা প্রতিষ্ঠান কত পরিমাণ নগদ অর্থ হাতে রাখবে তা প্রধানত ওই ব্যক্তি বা প্রতিষ্ঠানের আয়ের ওপর নির্ভর করে। আয় যত বেশি হয়, লেনদেনের অভিপ্রায়ে অর্থের চাহিদাও তত বেশি হয়।

সুতরাং দেখা যায়, আয় প্রাপ্তি ও ব্যয়ের সময়ের ব্যবধানই নগদ টাকা হাতে রাখার ইচ্ছা প্রবৃত্তি মানুষের মনে জাগরিত করে। এটাকেই বলা হয় মুদ্রার লেনদেন চাহিদা।

প্রশ্ন ৪। মুদ্রার প্রত্যাশাভিত্তিক বা দূরকল্পিত মুদ্রার চাহিদা কেন সুদের হারের সঙ্গে বিপরীতভাবে জড়িত ?

উত্তরঃ কোনও ব্যবসায় অর্থ বিনিয়োগ করে অপ্রত্যাশিতভাবে বেশি লাভ করার সম্ভাবনা যদি দেখা দেয়, ওই সময় বিনিয়োগের জন্য যদি কেউ কিছু অর্থ হাতে রাখে, তাহলে একে বলা হয় কল্পনাপ্রসূত চাহিদা। কল্পনাপ্রসূত চাহিদার সাথে সুদের হারের ঘনিষ্ঠ সম্পর্ক রয়েছে। বাজারে যদি সুদের হার বেশি হয়, তাহলে লোকের নগদ টাকা হাতে রাখার ইচ্ছা কম হবে। আবার সুদের হার যদি কম হয়, তাহলে নগদ টাকা হাতে রাখার ইচ্ছা বেশি হবে।

ওপরের আলোচনা থেকে বুঝা যায়, সুদের হার বৃদ্ধি পেলে কল্পনাপ্রসূত অভিপ্রায়ে মুদ্রার চাহিদা কমে যায় এবং সুদের হার হ্রাস পেলে কল্পনাপ্রসূত অভিপ্রায়ে মুদ্রার চাহিদা বৃদ্ধি পায়।

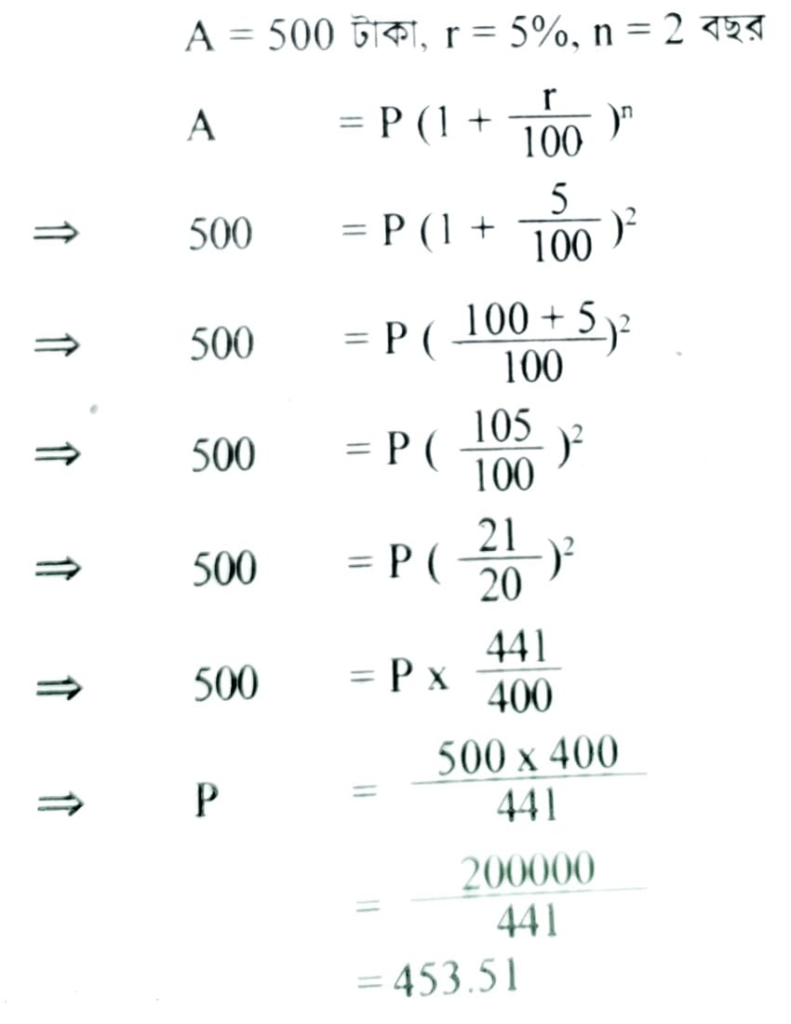

প্রশ্ন ৫। ধরো কোন ঋণপত্রে প্রতিজ্ঞা লিপিবদ্ধ আছে যে, দুইবছর পর কোনো মধ্যবর্তী প্রতিদান ছাড়া 500 টাকা প্রত্যার্পণ করা হবে। যদি সুদের হার 5% হয়, তাহলে ঋণপত্রের দাম কত ?

উত্তরঃ

∴ ঋণপত্রের দাম = 453.51 টাকা।

প্রশ্ন ৬। নগদস্পৃহা ফাঁদ বলতে কী বোঝ ?

উত্তরঃ অতি নিম্ন সুদের হারে মুদ্রার কল্পনাপ্রসূত চাহিদা অসীম হলে মুদ্রার চাহিদা রেখা অনুভূমিক হয়ে যায়। X অক্ষের সমান্তরাল এই অনুভূমিক অংশটি তারল্য ফাঁদের সৃষ্টি করে। মুলধন ক্ষতি হওয়ার আশংকায় এক্ষত্রে বণ্ডে বিনিয়োগ করতে জনগণ নিরুৎসাহিত হয়।

নিচে চিত্রের সাহায্যে নগদস্পৃহার ফাঁদ দেখানো হয়েছে।

মুদ্রার প্রত্যাশাভিত্তিক চাহিদা অসীম হওয়ায় L বিন্দুর পর চাহিদা রেখা OX- অক্ষের সমান্তরাল সরলরেখা হয়েছে। এই অংশটিই তারল্য ফাঁদ।

প্রশ্ন ৭। ভারতে মুদ্রা যোগানের বিকল্প সংজ্ঞা কী কী ?

উত্তরঃ কোনো এক নির্দিষ্ট সময়ে জনসাধারণের মধ্যে প্রচলিত মুদ্রার মোট সমষ্টিকে মুদ্রার যোগান বলে। ভারতীয় রিজার্ভ ব্যাংক চারটি বিকল্প মুদ্রাযোগানের হিসাব প্রকাশ করে থাকে। M1, M2, M3, এবং M4

প্রশ্ন ৮। আইনগ্রাহ্য মুদ্রা কী ? আদেশনির্ভর মুদ্রা কী কী ?

উত্তরঃ আইনের দ্বারা স্বীকৃত অর্থাৎ বিধিসম্মতভাবে গ্রহণযোগ্য মুদ্রাকে আইনগ্রাহ্য মুদ্রা বলে। যেমন ভারতবর্ষে প্রচলিত কাগজী মুদ্রা হচ্ছে আইনগ্রাহ্য মুদ্রা।

সরকারের আদেশ অনুযায়ী প্রচলিত মুদ্রাকেই আদেশ মুদ্রা বলে। এধরনের মুদ্রার লিখিত মূল্য অন্তর্নিহিত মূল্য থেকে বেশি হয়। কাগজী মুদ্রা এবং ধাতুমুদ্রা আদেশ মুদ্রার উদাহরণ

প্রশ্ন ৯। সম্প্রসারণ ক্ষমতাসম্পন্ন মুদ্রা কী ?

উত্তরঃ মুদ্রার যোগানের যে অংশ দেশের কেন্দ্রীয় ব্যাংক প্রত্যক্ষভাবে নিয়ন্ত্রণ করে, সেই অংশটিকে উচ্চ ক্ষমতাসম্পন্ন মুদ্রা বলে বিবেচনা করা হয়।

প্রশ্ন ১০। বাণিজ্যিক ব্যাংকের কার্যকারিতা ব্যাখ্যা করো।

উত্তরঃ বাণিজ্যিক ব্যাংকের প্রধান কার্যাবলি নিচে দেওয়া হল –

(১) সঞ্চয় গ্রহণঃ বাণিজ্যিক ব্যাংকগুলো বিভিন্ন ব্যক্তি এবং সংগঠনের কাছ থেকে সঞ্চয় গ্রহণ করে। তিন প্রকারের জমা প্রচলিত আছে –

(ক) চলতি জমা/ চাহিদা জমা।

(খ) সঞ্চয় জমা। এবং

(গ) স্থির জমা বা কাল জমা। বাণিজ্যিক ব্যাংকের ব্যবসার মূল ভিত্তি হচ্ছে ব্যাংকের আমানত।

(২) ঋণের যোগান: বাণিজ্যিক ব্যাংক হ্রস্ব এবং দীর্ঘকালীন ঋণ প্রদান করে। ঋণ প্রদানের মধ্য দিয়ে বাণিজ্যিক ব্যাংক লাভ উপার্জন করে। ঋণ প্রদানের ক্ষেত্রে ব্যাংক মাটি, সোনা, সরকারি ঋণপত্র ইত্যাদি বন্ধকি হিসাবে গ্রহণ করে। ব্যাংক কৃষি, উদ্যোগ, ব্যবসা প্রতিষ্ঠান, ব্যক্তি বা সংগঠনকে ঋণ প্রদান করে।

(৩) আমানতের সৃষ্টি: বাণিজ্যিক ব্যাংক ঋণ মুদ্রা সৃষ্টি করে। সঞ্চয়কারীর জমা থেকে ব্যাংক উদ্ভূত আমানতের সৃষ্টি করে। ব্যাংক যখন ঋণ অনুমোদন করে তখন নগদ টাকা না দিয়ে একটি নতুন হিসাব খোলে। এই নতুন হিসাব বা আমানতই ঋণমুদ্রারূপে আত্ম প্রকাশ করে।

(৪) অন্যান্য কার্য: জনগণ ব্যাংকে মূল্যবান অলংকার, নথিপত্র ইত্যাদি নিরাপদে রাখার সুবিধা লাভ করে। আজকাল মানুষ ব্যাংকের ক্রেডিট কার্ড বা ভিসা কার্ডের সাহায্যে মূল্যবান বস্তু বাজার থেকে কিনতে পারে। মানুষ এক স্থান থেকে অন্য স্থানে অতি সহজে টাকা পাঠাতে পারে। জমাকারীরা ঘরে বসে ব্যাংককে নির্দেশ দিতে পারে এবং ব্যাংকের সেবা লাভ করতে পারে।

প্রশ্ন ১১। মুদ্রাগুণিতক কী ? তার মূল্য কীভাবে স্থির হয় ? মুদ্রাগুণিতকের মান নির্ণয়ে কোন্ অনুপাতের গুরুত্বপূর্ণ ভূমিকা থাকে ?

উত্তরঃ কোন একটি অর্থনীতিতে মুদ্রার মোট যোগান এবং উচ্চ ক্ষমতাসম্পন্ন মুদ্রার অনুপাতকে মুদ্রা গুণিতক বলা হয়।

মুদ্রা গুণিতকের মূল্য সর্বদা একের বেশি হয়।

এখানে, M = মুদ্রার যোগান

H = উচ্চ ক্ষমতাসম্পন্ন মুদ্রা

Cdr = Currency deposit ratio (কারেন্সি সঞ্চয় অনুপাত)

rdr = reserve deposit ratio (সংরক্ষিত সঞ্চয় অনুপাত)

মুদ্রা গুণকের মান নির্ণয়ে কারেন্সি সঞ্চয় অনুপাত এবং সংরক্ষিত সঞ্চয় অনুপাতের গুরুত্ব বেশি।

প্রশ্ন ১২। RBI এর আর্থিক নীতির মূল উপায়গুলি কী কী ? বাইরের চাপ স্থিতিকরণে RBI কী কী পন্থা অবলম্বন করে ?

উত্তরঃ ভারতীয় রিজার্ভ ব্যাংক মুদ্রার স্থিরতা রক্ষার জন্য ঋণ নিয়ন্ত্রণ করে। এই উদ্দেশ্যে রিজার্ভ ব্যাংক পরিমাণগত ঋণ নিয়ন্ত্রণ ব্যবস্থা এবং গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থা গ্রহণ করে থাকে। পরিমাণগত ঋণ নিয়ন্ত্রণ ব্যবস্থায় সামগ্রিকভাবে ঋণের পরিমাণ হ্রাস-বৃদ্ধির ব্যবস্থা করা হয়। গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থায় বিশেষ বিশেষ ক্ষেত্রে ঋণ নিয়ন্ত্রণ করা হয়।

নিম্নে RBI এর প্রয়োগ করা মুদ্রানীতির হাতিয়ারগুলো উল্লেখ করা হল।

পরিমাণগত নিয়ন্ত্রণ ব্যবস্থাঃ

(১) ব্যাংক রেইটের হ্রাস-বৃদ্ধি।

(২) খোলা বাজারে কারবার।

(৩) নগদ জমা অনুপাত।

(৪) বিধিবদ্ধ তারল্য অনুপাত।

গুণগত ঋণ নিয়ন্ত্রণ ব্যবস্থাঃ

(১) ক্রেডিট রেশনিং বা ঋণ বরাদ্দ প্রথা।

(২) নৈতিক প্রণোদন।

প্রশ্ন ১৩। তুমি কি মনে কর যে বাণিজ্যিক ব্যাংকগুলো আর্থ কাঠামোর মুদ্রা উৎপাদন করে ?

উত্তরঃ হ্যাঁ, বাণিজ্যিক ব্যাংকগুলো জমা আমানত থেকে ঋণমুদ্রা সৃষ্টি করে।

প্রশ্ন ১৪। RBI এর কোন্ ভূমিকা ঋণের অন্তিম উৎস হিসাবে পরিচিত ?

উত্তরঃ ভারতীয় মুদ্রা ব্যবস্থায়, রিজার্ভ ব্যাংক বাণিজ্যিক ব্যাংকসমূহের জামিনদার অর্থাৎ Guarantor। RBI বাণিজ্যিক ব্যাংকসমূহের ব্যাংক হিসাবে কাজ করে। বাণিজ্যিক ব্যাংকগুলো তাদের আমানতের একটি অংশ রিজার্ভ ব্যাংকে গচ্ছিত রাখে। RBI বাণিজ্যিক ব্যাংকগুলোর সুষ্ঠ পরিচালনার জন্য পরামর্শ দান করে এবং তাদের আর্থিক সংকটে ঋণ দান করে মুক্ত করে। আমানতকারীদের সঞ্চয় ঘুরিয়ে দেওয়ার ক্ষেত্রে অসুবিধার সম্মুখীন হলে রিজার্ভ ব্যাংক ব্যাংকগুলোকে ঋণ দান করে। বাণিজ্যিক ব্যাংকগুলোর তারল্য অবস্থার অবনতির সময় রিজার্ভ ব্যাংক ঋণ দান করে স্বচ্ছলতা ফিরিয়ে আনে। তাই কেন্দ্রীয় ব্যাংককে শেষ আশ্রয়ের ঋণদাতা বা অন্তিম পর্যায়ের ঋণদাতা বলা হয়।

Hi! my Name is Parimal Roy. I have completed my Bachelor’s degree in Philosophy (B.A.) from Silapathar General College. Currently, I am working as an HR Manager at Dev Library. It is a website that provides study materials for students from Class 3 to 12, including SCERT and NCERT notes. It also offers resources for BA, B.Com, B.Sc, and Computer Science, along with postgraduate notes. Besides study materials, the website has novels, eBooks, health and finance articles, biographies, quotes, and more.